2016年10月,人民币将正式纳入国际货币基金组织特别提款权(SDR)篮子货币。2016年年中以来,境外资金有加速流入迹象。对于国际金融组织、境外央行等各类境外合格机构投资者来讲,在信用风险目前不确定较大的情况下,目前境内挂钩无风险利率的债券指数产品,可能会迎来一轮爆发性增长,预计海外机构对人民币债券资产的大类配置需求将会进一步提升。在当前的时点推出国开债指数公募产品,一定程度上对推进人民币国际化进程与布局基金产品国际化发展都将具有时代意义。据悉,除国债指数基金外,国内市场尚没有跟踪其他单一发行体的债券指数基金,也没有跟踪长期限政策性银行债的指数基金。而广发基金推出的7-10年期国开债指数基金同时填补了这两方面的产品空白,为银行、保险等机构投资者提供了长期债券资产的配置工具。

笔者了解到,国开债享有准主权信用、规模大、流动性好,是非常理想的指数化投资标的,目前多家机构投资者已明确发出对首批国开债指数基金的认购意向。其中,工银私人银行将会成为广发中债7-10年期国开债指数基金的基石投资者和战略合作伙伴。

首批国开债指数基金即将发行

据基金公司公告显示,广发中债7-10年期国开债指数基金(A类:003376,C类:003377)即将于9月22日公开发行。

资料显示,中债7-10年期国开债指数由中央国债登记结算有限责任公司发布,该指数成份券由国家开发银行在境内公开发行且上市流通的待偿期为6.5至10年(包含6.5年和10年)的债券构成。指数样本券数量为17支,截止9月6日,该指数总市值1.18万亿元,平均久期为7.08年,平均待偿期为8.58年,平均派息率4.05%。

而近期一级市场交易情况也显示,国开债受到市场资金追捧。国家开发银行于8月23日招标发行的五期固息债中标利率均低于二级市场水平,五期固息债有四期认购倍数超3倍,10年期认购倍数超过6倍,这表明在经济疲软预期、资金面维持宽裕等因素影响下,机构配置需求旺盛。

笔者了解到,国开行是我国最大的政策性银行金融债发行主体,国开债目前存量规模超过7万亿元,是债券市场最为活跃的交易品种之一。值得一提的是,国开债具有流动性好、票息高、国开行准主权信用等突出优势。其中,国开行准主权信用表现在两方面,一是国际评级机构对国开行的信用评级与我国主权评级保持一致;二是国开行从事开发性金融业务所发行的债券,风险权重为零。

Wind数据显示,截止2016年8月31日,过去一年政策性银行金融债的现券交易量达53万亿元,占银行间现券交易总量的比例为46%,是银行间债券市场最活跃的品种。“国开债的高比例现券交易量保证了国开债的交易效率。”一位债券基金经理介绍,国开债是二级市场报价最活跃、价差最小的品种之一,已逐步成为中国债券市场无风险利率的主要基准和利率市场化代表性品种之一。

提供长期债券资产配置工具

据悉,目前国内债券市场的工具型产品较少,国开债指数基金可以作为银行、券商、保险、财务公司、私募基金、FOF、海外机构等投资者的长期债券资产配置工具。

“国开债指数基金的问世填补了行业空白,丰富了债券基金产品结构,可以给投资者提供多元化的投资标的,尤其是为FOF管理人增加了收益风险比更高的配置品种。”一家第三方研究机构的分析师指出,被动型债券基金目前已有国债、企业债、分级A、可转债、中票等指数基金,国开债指数基金推出后,将为FOF 管理人配置债券资产提供丰富选择。

对于债券市场的主要配置力量——银行、保险等机构而言,中债7-10年期国开债指数基金也是不错的一种投资工具。“国开债票息相较于国债要高,流动性相较于信用债产品要好,国开债指数基金是性价比较高的配置标的。”前述第三方研究机构分析师介绍,中债7-10年期国开债与10年期国债高度相似,且收益率波动情况高于10年期国债,因此,对于国债期货的投资者来说,7-10年期国开债指数是相应期限国债期货对冲套利的更好选择。

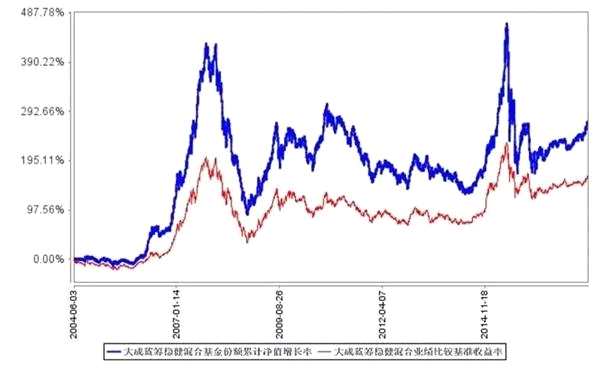

Wind统计显示,近10年,7年及10年期国开债收益率大部分时期高于同期限的国债收益率。历史回测数据显示,截止8月31日,中债7-10年期国开债指数过去三年累计收益为24.49%,其中,2014年和2015年年度收益率分别高达17.14%和10.05%。同期,中债国债总财富(7-10年)指数过去三年累计收益为21.35%,2014年和2015年的回报分别为11.69%和9.21%。

基于国开债享有准主权信用、规模大、流动性好,是非常理想的指数化投资标的,多家机构投资者已明确对首批国开债指数基金的认购意向。其中,工银私人银行作为坚持资产配置、价值投资、长期投资理念的机构投资人,将会成为广发中债7-10年期国开债指数基金的基石投资者。