上证指数在震荡多日后,终于放量站上3100点。对于后市,基金认为,在资产荒的背景下,资产配置需求有望引发A股阶段性脉冲行情。在行业选择方面,重点关注景气向上行业,继续看好券商、军工、通信、国企改革等板块。

2016年前三季度,市场呈现出明显的波动率和成交量都越来越低的特征。从历史经验来看,低波动率和低成交量的市场中,未来更有可能维持之前的趋势,也就是市场将继续维持偏震荡向上的格局。同时,在这种偏震荡向上的格局中,结构上和局部上将形成赚钱效应。事实上,这种特点已经在2016年3月以来的市场中有所反映,超过20%的股票已经超越一年前4200点之时的股价,最近半年更是绝大多数股票上涨,形成赚钱效应。

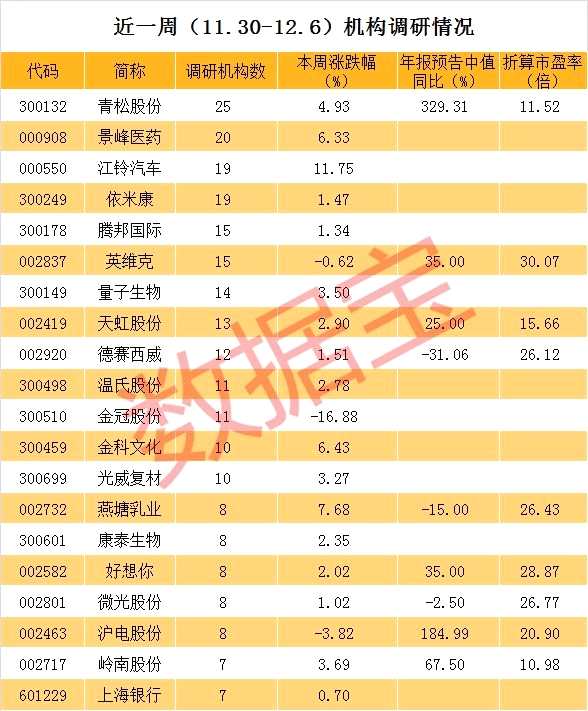

个股点睛

沪上一位基金经理认为,考虑到市场在低位已经休整了较长时间,他对四季度仍然抱有一定希望。自上而下看各项宏观经济指标均在逐渐改善,如工业企业利润增长速度、进出口、PPI、用电量等,政府稳增长各项政策的作用开始显现。上市公司层面虽然部分仍然估值较高,但考虑到增长及估值切换,未来的吸引力也在增加。该基金经理坦言,担心点在于房地产市场的过于火爆导致资金部分分流,同时对地产泡沫的担忧成为投资的隐忧。他预期,四季度政策可能对地产市场进一步调控,这或许对证券市场反而是利好。

长信基金的投资管理部总监认为,国庆期间20多个城市出台了地产限购政策,预计一、二线城市的地产销售将有所下滑,在资产荒背景下,不排除资产配置需求给A股带来一段阶段性脉冲行情。在行业选择方面,重点关注景气向上行业,继续看好券商、军工、通信、国企改革等板块等。成长股方面,看好人工智能、现代服务、智能驾驶等领域的投资机会;但由于并购借壳监管趋严,主要依赖外延的小盘股明年业绩增速必然放慢,估值中枢也有继续下移的风险,所以优先选择业绩确认性强的真正成长股。

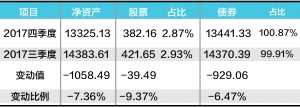

业内人士认为,四季度A股市场有望出现阶段性行情,可借道部分绩优基金进行布局。如国投瑞银策略精选通过灵活调整资产配置比例取得了较为优异的业绩,该基金三季度股票仓位有明显提高,精选了有一定安全边际、三季报较好的股票;在行业配置上,该基金偏向业绩增速明确、估值较为合理的消费医药、TMT和化工板块。富国天合稳健在行业配置上把握大趋势向好、估值相对合理且成长能力持久的个股,同时积极把握阶段性投资机会。