第一届中国股权投资金牛奖颁奖典礼暨高峰论坛于8月26日在京举行,盛世景集团董事长吴敏文:资本市场新阶段 私募股权新时代:资本市场新阶段 私募股权新时代先生出席活动并演讲。

车亮 摄

现场速记文字如下:

吴敏文:资本市场新阶段 私募股权新时代:资本市场新阶段 私募股权新时代:非常高兴今天在这里与各位一起来探讨今天的一些主题,刚才我看到今天参加会议的洋行老同志,还有最大的出资人,我的甲方工商银行(601398) 总行,还有我的股东。

下面汇报一下资本市场新阶段,私募股权新时代。

私募股权新时代,中国的资本市场到了一个新的阶段,在这个新阶段里面,我们要开拓,或者把握股权投资新的时代。

这里我想从两个方面内容谈观点,私募股权投资促进资本市场发展,私募股权投资面临更大的发展机遇。1990年建立资本市场到现在27年时间,到7月底,整个中国上市公司3332家,总市值4.2万亿。近十年A股市场融资数据,最高是1.7万亿,2017年8000亿。这是总体体量,经过27年发展。

按照刚才数据,简单看一下证券化率,水平大概68%,我们在十年左右时间,证券化率已经超过1%,什么意思,如果按照中国现在GDP增长速度,假如说每年增加6%、7%左右,十年增长两倍多,70万亿达到160万亿左右,现在总市值50万亿翻两番。基于刚才的数值,2016年证券化率68%,低于市场水平,与现在整个国家发展的金融阶段不相匹配,我们十年以来中国社会融资严重依赖证券融资,所以整个国家金融杠杆率不断地提高,间接融资过大金融体系,难以给创新创业提供资本,难以抵御经济下行、坏账,为什么银行怕房价跌,就是这个原因。

过去五年,全社会间接融资81%,直接融资含企业债权平均18.6%。更重要的是在直接融资的比例当中,股票融资只有社会平均融资总量3.5%。2016年创历史新高,7%左右,今年数字肯定又下降,最多5%,我们看似经过了27年资本市场建设,A股市场看上去融资不少,但是跟整个社会融资总量比,A股市场的非金融企业的融资占全世界融资总量过去五年才3.5%,职业融资是一个短版。

站在这个角度,为什么资本市场进入一个新阶段?资本市场进入新阶段,这是什么意思。刚才所列举的数据,我们看似资本市场发展很快,但是事实上在整个社会融资比例远远不够。今天说整个社会杠杆很高,其实就是间接融资占的比重很高,这个角度我们提出来在资本市场新的阶段,来看股权投资,中国的资本市场现在已经到了必须快速发展的时候了,如果资本市场不快速发展,我们整个国家、整个金融杠杆就是上不来,从这个角度来讲,间接融资涉及到一个去杠杆的问题,直接融资加杠杆。

资本市场新阶段里,私募股权投资在里面起到的作用是非常积极、友善,刚才比较多的列举了数据,比方说我们私募基金规模去年三季度已经超过了估值,并且继续扩大趋势,整体规模超过10万亿,特别是私募股权基金已经到了6.14万亿今年7月份数据相当于2015年增长300%多,私募股权市场在快速发展。

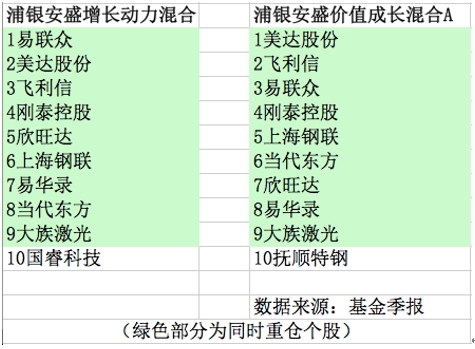

再看一下它怎么促进资本市场发展,A股上市公司,私募股权机构主板、中小板,红色私募基金投资的公司,如果证监会解决了问题,渗透率还要提高20-30%。新三板,2016年挂牌公司里,私募股权基金包括VC、PE,占整个杠杆总数21%,涉及到88个行业。再看一下并购充足,有私募股权基金支持的并购持续增加,增长非常陡峭,交易金额也是非常巨大,从A股IPO,从新三板,从并购、重组三个不同的词,可以看到,私募股权在里面发挥重要的支持作用,资本市场到了一个新阶段,承担更大的历史施明德时候,私募股权比历史上任何时候都有价值。

具体来说,我认为四个方面,助力战略新兴产业,特别是新模式、新经济、新技术企业,我相信如果中国未来再出现BAT这样的企业,不可能没有中国的风投和PE在里面。

创业板上市公司中国PE占的非常高,原因是创业板是新兴产业代表。并购重组,通过资本市场并购重组和金融创新推动产业升级,远大于一个连通780亿,一带一路为基石进行跨境并购,中国私募基金已经开在境外跨境并购迈出坚实的步伐,积极参与国企混改。这四个支柱,私募股权行业对整个中国新兴产业建立、产业结构升级,都有不可替代的作用。

从数字增长也确实反映了这一点。我们现在私募股权总体规模达到6.14万亿,2015年到现在增长300%,增长主要贡献点是国有企业。私募股权对中国市场发展起到重要作用,未来还会起到更加重要作用。这个背景下,私募股权本身也会获得更大的发展机遇。

私募机构、券商资管、商业银行、保险、信托公司、公墓基金及子公司,六大行业形成了大字管的整个生态圈,总规模达到一百万亿。商业银行是理财业务和私人银行,保险公司自己运营一些资产,长期持有蓝筹股股票,实际上通行做法,信托公司在现有里面,更多地是扮演投资平台,由于信托规则的特殊性和渠道,公墓基金主要是在二级市场面临公众工具化,私募股权机构在这里面地位相对最贴近实体。

一百万亿大资管体系里,大家所占的结构,由于通道问题,会有不同的计算,大体上能够反映行业割据。在这样一个体系里,私募股权什么位置,最底端是银行理财,客户多是其普通储户和部分高净值人士,习惯于债权思维。第二个是公墓基金,投资于常规政权资产,同质化严重,更愿意定位为工具性质。顶端私募股权投资,以机构、高净值人士为主,创新、培育企业、创造财富。社保、中投属于机构最顶端。私募股权机构在大资管体系里,真正创新、培育企业、创造财富,按照这样一个私募股权所处德威治,在我看来,私募股权行业根本不存在脱虚向实的问题,本身就是对实的。私募股权行业更不应该存在去杠杆问题。我觉得这个认识无论从监管层、舆论层还是从业层面,应该清楚的认识。否则在整体降杠杆,这样一个大的金融政策和金融政策导向上,有可能反而会影响私募股权行业发展,但是现在私募股权最接近实体也是最先进的。

美国案例,优秀的私募机构应该是全社会整个金融市场的机构资产的主要管理人,在美国的私募基金1355,个人740,只占14%,中国错误理解,私募股权是高风险,只有个人才能玩得起,赔了就赔了,不是这样,应该成为机构资产配制的主流,在美国个人只占私募股权基金14%。在中国结构优化,主要体现在机构投资者越来越多的能够公开规范透明的机制和程序,选择一批优秀的私募基金管理人,通过他们配制股权资产,这是大资管体系深化改革、规范管理最重要的方式。

私募基金本身角度来看,整个私募基金超过10万亿,私募股权基金占64%,私募服务实体经济是必然。

在这样一个角色上,私募基金行业本身有什么特点。它的特点是数量众多,规模小,目前登记的中国私募基金管理人超过两万家,单个平均规模非常小才1.7亿,并且行业知名度比较低,格局分散,超过一摆的136家,目前整个行业里,基本上形成了三分天下格局:国有、民营、国际,缺乏真正的行业龙头和标杆,但是行业没有到生态非常清楚的阶段。既然这么重要,怎么做到。先解决这样问题。美国目前私募基金规模大概是中国总规模7倍多,换句话说,目前私募基金只有美国的1/7,最大PE黑石,它的管理规模占中国私募基金全行业的23%,这个角度来讲,中国私募基金规模太小了,急需快速发展。行业怎么快速发展,当然是整个监管环境、行业本身的自律,以及为全社会创造财富,各方面努力,这个行业才能真正做到做强。

下面谈谈我对这个行业做大的一些观点。首先私募基金,特别是私募股权基金多大,我认为这三点最重要,综合化、公众化、国际化,综合化的意思是,作为一个私募基金,我们的商业模式不能过于单一,单一的商业模式无法驾驭中国资本市场的剧烈波动,甚至某种程度上也无法把握政策的变动,只有综合化、多业务体系这种商业模式,才有可能驾驭中国资本市长的特点,才能够让私募基金公司这个企业、行业基业常青,首先商业模式是综合化的商业模式。

第二是旗帜鲜明,我们两万家私募机构,必须有一个有时的公司,通过IPO,扞卫资本市场,让市场监督它,让舆论监督它,这样形成一匹这样的行业龙头,对整个行业的生态、整个行业割据意义是非常深远的,在资本市场当中,大家都知道榜样力量无穷,胜过很多监管。

第三是国际化,中国私募基金应该把我们资本在全球范围内布局,另外应该有能力管理国际大的机构,所以在我看来中国私募基金行业,要想做大做强,从机构本身而言,我认为三块是主流的方向。同时应该反思和正视自身的问题。树立正确的经营理念,作为私募基金管理人,不应该有投资家的梦想,也应该有企业家的精神,否则每年看到几千家私募机构成立,然后几千家机构消失。完善公司治理,既然是一个企业,即使管理别人的资产,也应该把资本和人进行有效、有机的最佳结合,特别是资产管理行业,人和资本之间的规则非常多。提高投资管理水平,塑造社会公信力,整个金融领域的规则和经营,不应该跟非法集资、P2P混在一起,行业自身应该划清界线。首先鼓励私募基金行业创新,激发活力,分类监管,扶优限劣。一定要公开上市,培养行业标杆,引导整个行业形象,引导整个行业的理念最佳方式,这是我对监管的建议。

回到今天主题,私募股权行业,整体上我的个人看法,行业是海阔天空的,尽管私募到了10万亿,私募股权6万亿,增长速度还会很快,我们现在处在资本市场阶段和中国产业结构特点决定的。政策上一定是扶优限劣,让更多好的、大的机构引领整个行业。市场日新月异,私募基金最聪明一些人把最聪明的一些钱,投资中国市场乃至全世界市场,去年收购了加拿大排名第四的公司收购了,克强总理参加签约仪式,从行业自身来讲,行业应该更加规范,从投资行为来讲,资本应该更多融入产业、企业,为企业创造价值,提供增值服务。中国私募基金行业的龙头正在路上,我们相信在不久的将来,中国会有自己的黑石。