IPO年内重启,使得此前近乎沉寂的打新基金再度“有米下锅”;不过打新流程的改变也影响到了打新基金的运作模式。业内人士表示,预缴款取消、市值配售、2000万股以下中小盘股发行取消询价环节等游戏规则的变动,或将在仓位策略和产品规模等多方面对打新基金的运作产生影响。IPO年内重启,使得此前近乎沉寂的打新基金再度“有米下锅”;不过打新流程的改变也影响到了打新基金的运作模式。业内人士表示,预缴款取消、市值配售、2000万股以下中小盘股发行取消询价环节等游戏规则的变动,或将在仓位策略和产品规模等多方面对打新基金的运作产生影响。

此次新股发行体制改革受人关注的一大亮点在于保留了市值配售制度。分析人士表示,这一安排有利于增强投资者持股及新增买股的意愿。

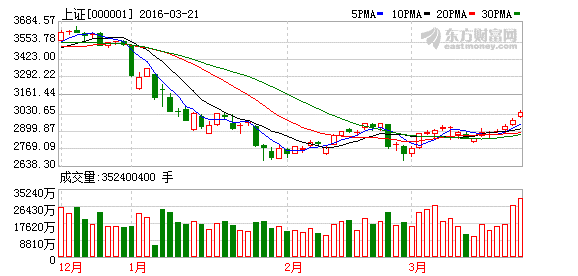

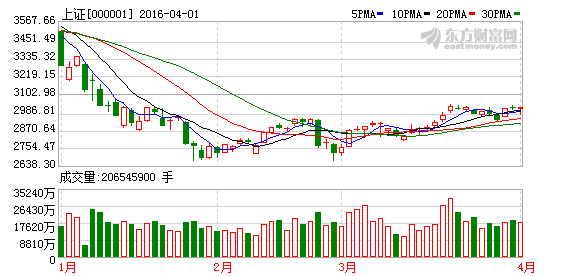

“上半年打新基金规模最高达万亿,但由于股票市场三季度的下跌,规模和股票仓位明显下降,短期内28家新股的打新热情将激发前期仓位较低的打新基金进行仓位回补。”安信证券研究所认为。

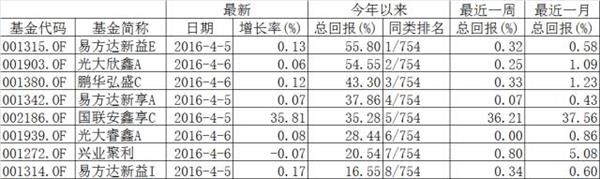

海通策略部提供的数据显示,根据基金类型和投资方向统计,上半年“打新基金”至少有83只,这些基金二季度末在股票、债券、银行存款和现金等的比例为2.5%、9.5%、88%;而在三季度末则为2%、73%、25%。此外,在上半年获配新股数量较多的十只打新基金中,除南方避险价值和国联安安心成长混合三季度末的股票仓位为7.31%和5.13%,其余基金的股票资产均低于5%。

北京某家大型基金公司市场部人士表示:“IPO暂停之后,我们之前发行的打新基金基本按照货币基金的模式运作,如果现在按照市值配售,在股票仓位上确实需要有一定程度的提升。”

值得一提的是,如果大幅增加持仓,打新基金的业绩波动率也会相应提高,或与此类产品的风险收益定位不符,“毕竟打新基金着重追求的是无风险收益”。鉴于此,有市场人士认为基金为了打新提升的底仓不会太高,而如果增加持仓,则可能会偏向具有估值优势的蓝筹板块。

在北京某家大型基金公司首席策略师看来,一方面目前沪深300的PE为13.08,上证50的PE为10.46,股息率也较高,因此蓝筹板块相对来说较为安全,符合打新基金低风险的产品定位;另一方面,四季度传统上会出现风格切换的行情 ,不排除部分基金借此机会增持蓝筹股。

“当然,具体影响幅度还得看未来的交易细则,特别是对申购门槛和上限的要求。”该策略师补充道。

沪上某家中小型基金公司内部人士则表示:“目前对操作无影响,因为新规还没有明确配售原则和方式。我们打新基金一直保持2000万元市值的股票配置,目前不会提升仓位。”

尽管对于新规是否会引发基金提升仓位的讨论目前并没有一个明确的结果,但较为确定的一点是,打新规则的改变使得传统打新基金“越大越美”的逻辑难以为继。

“预缴款申购制度改为事后缴款,最大的好处在于对资金面的扰动大大降低,同时大幅降低参与打新的门槛使得打新的预期收益率大幅降低。”万家基金基金经理高翰昆表示。

预缴款的取消,使得曾经凭借“体格”优势获得更多获配概率的较大的打新基金,在目前打新收益率整体下降的背景下反而会为规模所累降低平均收益率。

事实上,就在IPO重启消息宣布不久,国投瑞银基金就宣布旗下包括新机遇 、新价值、优选收益和新动力等4只打新基金从11月10日起暂停3万元以上大额申购。在沪上某基金分析人士看来,此举意在控制打新基金规模、防止老持有人利益被摊薄。

而从长远角度看,新股发行体制改革将使打新基金的运作模式出现较大变化。

高翰昆认为,从新规看,未来申购新股基本没有机会成本,只要一、二级市场依然有价差,则必然导致各类投资者踊跃参与新股申购,但随着时间的推移,打新收益率会达到一个平衡状态,长期看能获得市场化的无风险收益率,而打新会变为一种收益增强的投资策略而被广泛采用。他表示:“纯打新基金可能会转变为债券增强型产品,打新很可能以一种收益增强策略的形式被采用。”