好买说

今年以来,在A股市场震荡下行的环境下,量化对冲策略表现相对较好。作为国内专注量化的优质私募机构,今年明财投资的大部分产品都跑赢大盘。

与一些机构的昙花一现的现象相比,明业更注重长期稳定的收益。自2014年成立以来,凭借出色的量化投资业绩,屡获殊荣,深得投资者信赖。即便是在2017年量化投资遭遇“滑铁卢”的时候,明业投资的收益也远超同类量化公司,而部分量化私募则在大浪中被淘汰。

与市场上大部分量化机构相比,明财投资的策略有何不同?

要理解这一点,我们来看看明业投资创始人邱惠明的耀眼经历:

宾夕法尼亚大学物理学博士和硕士,复旦大学物理学学士;

曾任国外顶级对冲基金HAP资本高级投资经理、千禧投资经理;

曾就职于全球顶级投行德意志银行、瑞士信贷投资银行自营量化交易部门,担任投资经理;

他拥有约18年的投资经验。从2006年开始,他管理的统计套利策略账户每年都取得两位数的回报。

而这正是明业投资的核心武器。

01

迈出不寻常的一步

选择更平衡的策略

Alpha 和 Beta 是了解市场的起点。

Alpha是投资组合的超额收益,体现了管理者的能力。Beta是市场风险,最初主要指股票市场的系统性风险或收益。也就是说,跑赢市场的叫Alpha,跟随市场涨跌的叫Beta。Alpha往往源于未公开的策略,对应短期定价错误,不能长期存在,容量小。例如,信息优势和信息处理优势这两种溢价现象,一旦有更多的投资者参与,就会逐渐消失。随着市场变得越来越有效率,留在市场中的 Alpha 只会越来越少,直到接近 0。

例如,在美国股市,低波动因子曾经是一个相对有效的 Alpha,长期持有低波动的股票被证明是跑赢市场的有效策略,但随着 ETF 工具的不断完善,多头或空头波动 随着高利率 ETF 变得司空见惯,低波动性因子的阿尔法效用逐渐消失。原因是在过去没有以波动率为基准的 ETF 之前,计算波动率只是少数对冲基金关注的问题。许多股票的波动性往往过高或过低,套利空间很大。有了波动率相关的ETF明汯私募基金官网,人们可以轻松地对波动率进行定价和交易,因此套利的机会大大减少。

再比如,在国内私募股权市场,投资者逐渐意识到,小盘因素是一种风格贝塔,而不是阿尔法。

量化投资基金通过寻找能够获得阿尔法的驱动因素来构建投资组合。由于我们不知道投资组合的涨跌,我们可以保证投资组合与基准的收益差异在不断扩大,所以持有投资组合并做空基准,对冲以获得稳定的差异收益(阿尔法收益),这就是传说中的市场中性策略。

国内量化选股的流派大致可以分为三类:

一是做基本面因素,类似于主观研究中的价值投资,从股票的内在价值中赚钱。

一是做量价因素,为短期时机和非理性的市场交易赚钱。

最后,还有一种高频交易策略,这在国内是非常少见的。它利用交易速度的优势从微交易结构和市场流动性中赚钱。

目前国内量化私募大多走的是第二种路径。使用的大多数模型都是基于数量和价格因素。由于中国仍是散户占多数的市场,市场处于低效阶段。因子的收益效应还是非常显着的。2016年和2018年上半年是此类因素展示的阶段。

量价因素占主导地位有两个原因:

首先,这类策略在过去几年的表现一直不错。比如2016年明汯私募基金官网,一些很简单的量价因素,就可以得到40%以上的年收益率。2018年上半年,当大盘下跌近20点时,量价因素回撤幅度要小得多。

此外,这种类型的策略相对容易开发。虽然对数学能力和编程能力要求很高,但对金融知识和市场经验的要求并不高。许多理工科硕士和博士都能胜任。相比之下,基本面因素的表现不如量价因素突出。策略研究需要丰富的金融和金融知识,费力费力,吃力不讨好,自然缺乏兴趣。

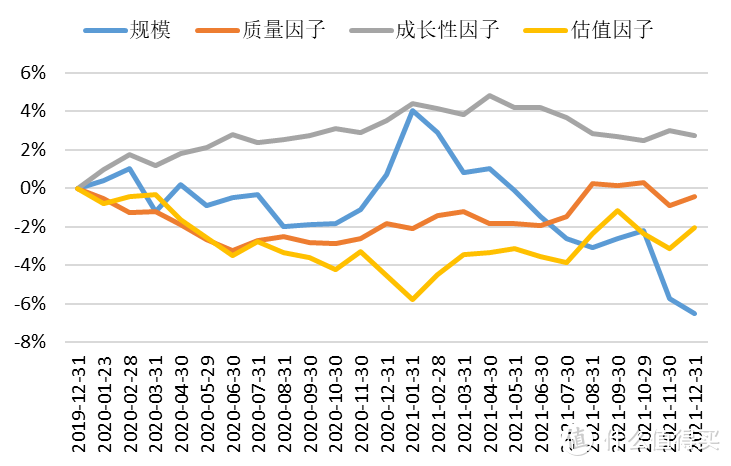

但从长期数据来看,虽然量价因素表现较好,但存在明显的强弱循环,个别年份非常疲软。最根本的因素是每年都有非常稳定的回报。此外,与量价策略相比,基于基本面的策略通常可以承受更大的资本规模。

与同行只关注量价因素不同,明彩选择了以基本面为基础,盘中高频形成量价协同的混合策略。长期来看,基本面因素可以提供更稳定的回报,支持更大的容量,而量价和盘中策略可以提供有效的短期回报。

好麦君对比了市面上几只热门量化基金的收益,发现其他量化基金之间的相关性很高,说明大部分策略是相似的,而明财与其他几只基金的相关性较低,策略是与其他基金密切相关。不一样。同时,明布在市场涨跌时的胜率更加均衡。

02

宝贵的经验告诉我们

市场中性策略通常有较短的回调时间

明博独特的战略配置与投资经理邱惠明丰富的投资经验有关。

08年金融风暴期间,邱惠明恰好是世界著名的千禧对冲基金(Millennium)的投资经理。短短一年半的时间,邱惠明经历了量化史上最稀有的阿尔法回撤。

第一次是在2007年8月,当时次贷危机的负面消息刚刚发酵,市场一片恐慌。不仅市场贝塔值下降,许多阿尔法因子也失去了在选股中的用处。在不到3个月的时间里,基本面因素大规模失效。2008年5月的金融危机后半段,很多投资者损失惨重,甚至出现了现金危机。人们争先恐后地赎回仍然流动的资产,并且由于心理账户的影响,亏损的资金越多越好。因为优先赎回,一时间股市流动性大减,不少品质较好、前期跌幅较小的个股开始补跌。在这种不正常的情况下,

邱惠明认为,从历史经验来看,Alpha因子在一段时间内总会表现不佳,但这种回撤通常不会花费太长时间。就像在 07、08 中一样,每次 alpha 回溯一段时间,它很快就会被修复。量化基金要做的,就是尽可能分散Alpha的来源,从长期的数据中看问题,然后坚持自己的配置。

总结

知名量化投资基金 AQR 也对 Alpha 的分配进行了相应的讨论,并将通过良好的执行力实现因子投资回报的过程称为“工匠精神 Alpha”,意思是只有专注于做好的基金经理每一个细节都可以将要素投资理论上的超额收益变为现实。

虽然这些细节的决定并不总是正确或错误的,但可靠的基金经理应该能够捍卫自己的选择,并了解每个决定对投资回报和风险的影响。在这方面,基于经济原理和经验证据的详细决策很可能会为因子投资带来更好的结果。