陷入辉山债务风波近两年,关于诺亚财富在辉山项目上是否应该承担相关责任的问题,公司和部分投资人之间一直存在争议,部分投资人因此多次向公司维权,而近期在公司年会上发生的“照片门”事件,无疑使双方的纷争进一步升级。12月13日,诺亚财富旗下全资子公司歌斐资产管理有限公司(简称“歌斐资产”)的相关负责人带领多位公司辉山项目投资人赴沈阳会见中国辉山乳业控股有限公司(简称“辉山乳业”)实控人杨凯、辉山乳业系列公司重整管理人及沈阳市信访部门负责人。

记者近日获得的由辉山乳业方面提交的《关于辉山乳业集团系列企业整体重整情况的汇报》(简称“汇报”)显示,辉山乳业系列公司将对债权人以一定方式进行清偿。知情人士透露:“经过各方讨论后,债务人会基于这份‘汇报’形成本次重整草案,草案最晚会在2019年2月10日之前进行首轮表决,或将确定最终的重整方案。”

诺亚财富方面12月14日接受记者采访时表示,“本次重整在辽宁当地省市政府的协调下进展明显,企业经营情况趋稳,重整草案下周大概率能出炉”。

“照片门”背后

据报道,2018年11月23日,诺亚财富钻石年会在云南丽江召开。当日,公司董事长汪静波的演讲PPT中出现数名公司辉山项目基金投资人未做处理的维权照片,韩庆国等维权投资人的个人照片被展示给现场数千位投资人,汪静波同时有“出清坏的参与者”等表述。

作为诺亚财富辉山项目某机构投资人的授权委托人,韩庆国向记者表示,其已向泰兴市人民法院以名誉权纠纷为由,将诺亚财富相关方告上法庭,本案将于12月25日进行庭审。

诺亚财富方面则向记者表示,汪静波的发言有其特定语境,“她在讲话中有明确解释,市场的参与者包括‘传统金融机构、互联网金融、上市公司、监管者、基金管理人、托管人投资人’等等,‘出清坏的参与者’并非专指投资人,并有特别说明,在市场建设重整过程中,有好的法制环境,所有参与者都尊重契约精神,自然就会让坏的参与者被市场淘汰”。

对于为何将投资人照片曝光,诺亚财富表示另有隐情。

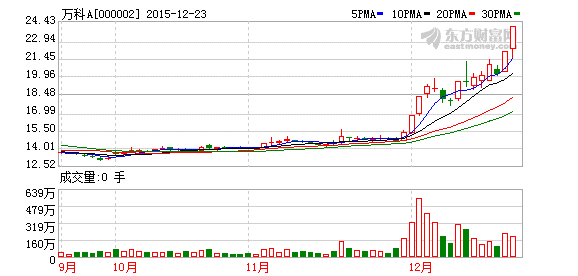

2016年1月2日,辽宁辉山乳业集团(沈阳)有限公司(简称“辉山集团”)与辉山乳业(中国)有限公司(简称“辉山中国”)签订借款协议,约定辉山中国向辉山集团分笔借款总额不超过6亿元。借款期限为2016年1月1日至2017年3月31日。借款双方均为港股上市企业辉山乳业的子公司。

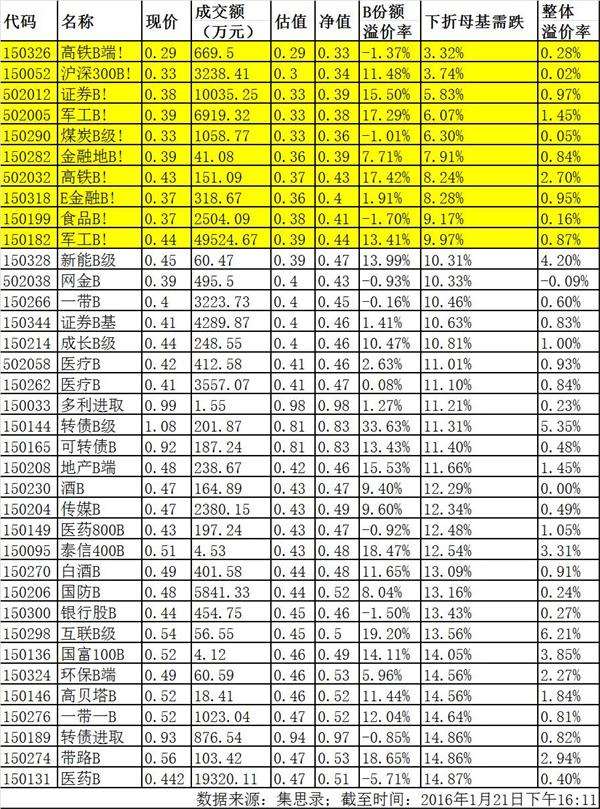

2016年3月17日,歌斐资产与辉山集团、辉山中国及辉山乳业实控人杨凯签订应收账款转让合同。此后的3月30日,歌斐资产设立歌斐创世优选一号、二号投资基金,基金产品的底层资产即为辉山项目的应收账款。两只基金的投资人(含机构投资人)共225个,基金募资共5亿元。

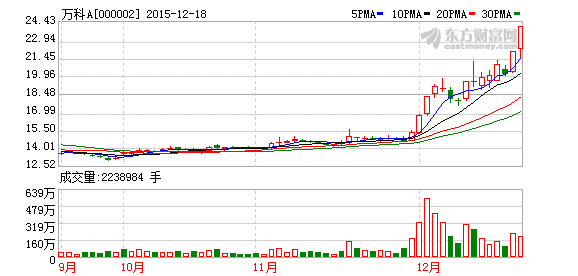

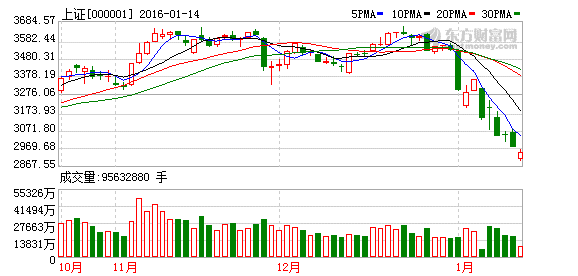

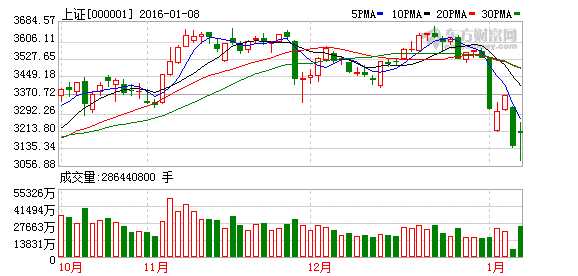

2017年3月,辉山乳业遭遇浑水做空,公司股价下跌,公司运营一度停滞,歌斐资产两只基金到期无法兑付。

韩庆国所在机构2016年出资1000万元成为歌斐资产辉山项目基金的客户,2017年项目到期无法兑付后,韩庆国与其他多位投资者曾多次前往诺亚办公场所及多个投资人峰会现场维权。

面对投资人的行为,诺亚财富称:“这是极少数投资人为实现刚性兑付要求,采取的聚集散布不实信息、穿白衣打横幅干扰经营等非理性不合法行为,公司谴责打着所谓‘维权’旗号,实则干扰基金正常经营管理活动、扰乱社会治安的非法行为。”

针对韩庆国,诺亚财富指称,“其多次来公司通过非法途径扰乱公司工作秩序,其不是机构投资人的正式全职员工,不是律师,而是一位‘职业讨债人’。”

纷争细节

韩庆国告诉记者,此前歌斐资产宣传投资标的的核心资产为辉山乳业5.9亿元的应收账款,但其发现这笔应收账款是辉山乳业子公司之间的关联借款。

“应收账款的形成一般是有销售行为作为支撑,是双方因赊销产生的债权债务关系,而辉山项目中的借款协议是辉山乳业两个子公司之间签订的借款协议,可能与财务资助或资金占用有关,这种借款相比应收账款来说保障性就差了。所以,歌斐资产涉嫌通过将辉山的‘关联借款’包装成‘应收账款’,误导投资人决策。”韩庆国说。

对此歌斐资产表示,其与投资人签署的基金合同释义条款第35条明确约定,标的应收账款,是辉山相关主体的资金往来形成的应收账款债权。该条款已说明应收账款债权为存在于辉山关联公司间资金往来包括借款形成的应收款项。

歌斐资产在对媒体和投资人的公开回应中表示,基金受让的辉山集团和辉山中国的借款协议形成的债权,是中国人民银行《应收账款质押登记办法》第四条规定中明确列举的“提供其他信用产生的债权”,因此“借款或提供贷款产生的债权属于应收账款的范畴,符合相关法规要求”。

今年7月31日,江苏证监局对歌斐资产出具警示函。警示函指出,歌斐资产在两只以辉山乳业产品为基础资产的基金中未履行诚实信用义务、未履行谨慎勤勉义务。歌斐资产明知基金受让的基础资产系辉山集团对辉山中国的借款债权,却在基金合同中披露为应收账款债权。另外,还存在三个问题:基金合同关于产品风险的揭示前后不一致;未对尽职调查中收集的辉山中国合并会计报表相关数据进行仔细审阅,未发现报表中部分数据勾稽关系的明显错误;未对尽职调查报告中的相关公司股权结构图进行仔细审阅,未发现图中辉山集团的股权结构与实际不符。

值得注意的是,韩庆国还提出,歌斐资产推出辉山项目基金产品前,或未对该项目做尽职调查。

在一份由其提供的名为《中国证监会行政复议(歌斐资产)案卷摘抄》(简称“案卷摘抄”)的材料上,记者看到,2017年12月26日,歌斐资产创新业务部投资总监蒋祥英接受监管部门询问,当被问及“公司关于尽调有无相关的制度”时,其答复:“没有强制的尽调制度。我司会根据私募产品的具体情况,来决定是否聘请外部中介机构进行财务尽调(FDD)或法律尽调。考虑到辉山乳业是上市公司,财务数据信息是公开信息,且审计师是四大所,常规认为具有一定的公信力,所以该项目未聘请中介进行财务尽调。”

记者注意到,该材料上还附有被询问人的部分个人信息。

针对这一问题,诺亚财富称,公司相关负责人确曾接受江苏证监局的询问,但公司相关当事人指出,韩庆国提供的案卷摘抄与监管部门的询问记录有明显出入,无法展现尽调问题全貌。“首先,材料内容并非监管部门官方正式材料,并经过明显的裁剪,扭曲了被问询人的原意;其次,辉山是香港上市公司,有相关公开公示信息,由KPMG(毕马威)出具审计报告,我们参考其报告符合相关要求,并没有违规。”

公司还强调,公司与监管部门签有保密协议,保密信息不便向记者透露,公司同时认为韩庆国向媒体披露相关信息以及公司员工个人信息涉嫌违规。

有第三方人士向记者透露,韩庆国目前正在向监管部门提出信息公开申请,该申请仍在审核过程中,其提供的案卷摘抄是否存在信息不完整情况,仍有待证实。

重整草案或下周出炉

记者近日获得《汇报》显示,辉山乳业系列公司在清偿方案中,将对小额债权人以现金清偿方式为主。但基于目前现金流尚不充沛,对有财产担保等债权采取留债形式分期清偿,对无法现金清偿的债权将转为辉山乳业系列公司的股权。其中,对于自然人的债权,考虑其敏感性和企业社会责任,将对这部分以现金形式短时间内高比例清偿。

知情人士透露:“从这份‘汇报’来看,诺亚投资人的权益有一定保障。经过各方讨论后,债务人会基于这份‘汇报’形成本次重整草案,草案最晚会在2019年2月10日之前进行首轮表决,或将确定最终的重整方案。”

对于这一情况,诺亚财富方面表示认可,并称“本次重整在辽宁当地省市政府的协调下进展明显,企业经营情况趋稳,重整草案下周大概率能出炉”。

围绕辉山乳业系列公司的重整问题,投资人提出投资人在辉山债务清偿中的排序靠后,恐怕很难拿回本金。针对这一点,诺亚财富回应,在辉山第一次全体债权人会议上,破产重整管理人专门对大连金融资产交易所涉及的1500位投资人的3亿元债权,以及公司辉山项目基金债权作了重点披露,这对之后公司主张投资人权利有益。

此外,一位投资人告诉记者,投资人内部对于如何与诺亚财富沟通也存在分歧,大部分投资人寄希望于辉山乳业能顺利完成重整,尽快拿回投资款,近期有多位投资人随同诺亚财富工作人员前往沈阳与杨凯等相关方协商重整事宜。

前述“汇报”材料显示,根据破产管理人债权审查结果,辉山乳业系列公司债权人1600余人,已确认债权470亿元,其中存在既被确认为主债权又被确认为担保债权的重复情况,专业人士估计,合并后实际总债权规模在350-370亿元左右。同时,辉山乳业系列公司资产价值约为157亿元,但未包括品牌、渠道等无形资产价值。另外,值得注意的是,杨凯将不再持有重整后新公司股权,这或意味着其将在公司重整后“出局”。

此次重整涉及辉山乳业系列公司83家,经营范围涵盖饲料种植、饲料加工、原料奶生产、乳制品加工、乳制品销售等多个板块,涉及职工8000多人,目前企业已基本恢复日产原奶2000吨,达到2017年危机以来最好水平,供应、销售等渠道正逐步恢复,企业现金流回正。