上周A股市场企稳反弹,不过量能持续萎缩。不少基金经理表示,考虑到对于宏观经济和外部环境的悲观预期已经大部分反映在市场中,无需过度悲观,A股市场或继续磨底,操作上将结合中报挖掘估值与业绩较为匹配的结构性机会。底部特征逐步显现

长安基金投资部副总经理林忠晶表示,市场持续的低位徘徊消磨了投资者的信心,但其实前期导致市场下跌的几大因素已有好转迹象,而且市场的低位特征已经逐步出现,在当下时点无需太过悲观。目前来看,政策由去杠杆转变为稳杠杆,地方政府平台融资已经出现转向,而企业融资环境也已经出现变化。

他进一步表示,从A股市盈率(TTM)的中位数和市净率中位数看,目前市盈率为29,市净率为2.82倍,已经接近2013年6月的市场底部(市盈率和市净率分别为27.8和2.45倍)。相比债券,股票已经出现投资价值。并且,强势股补跌阶段性已经完成。前期取得超额收益率的医药、食品饮料已经出现补跌,并且时间已经超过2个月,幅度已经超过25%,与历史市场底部特征吻合。

汇丰晋信基金也认为,目前破净个股数量创下历史新高,两市破净比例大约为8%,离2005年和2008年逾10%的破净比例还有一定的空间,但是已经超过了2013年6月市场低点6.28%的水平。一般来说,破净股数量增多往往是市场阶段开始进入底部的标志之一。不过需要注意的是,虽然指数风险减小,但部分个股风险增大。前期破净或者超跌的股票由于安全边际较高、下行风险较小;已经累积了较多收益的股票顶部风险有所加大,需要谨慎关注。

海富通国际投资部总监孟宁也表示,自7月起,货币政策和财政政策均出现一定转向,政策面的较大调整在短期内会有比较明显的效果,后续的重点在于较为宽松的货币信贷政策能否顺利传导至实体经济。总的来看,整体市场估值已处于历史低位,但由于内外的不确定性,动态估值不一定绝对便宜,市场处于不断磨底状态。

关注被过度低估的机会

对于下一阶段的结构性机会,基金经理们主要关注经历了前期调整后的被过度低估的机会,包括被错杀的优质科技成长股,以及消费等稳定增长行业中的龙头公司调整后的布局机会。

长信基金表示,从投资机会来看,历经前期的调整后,一批被“错杀”的优质成长股,未来有望迎来否极泰来的机会,可以从长线投资的角度,挖掘基本面比较扎实、持续盈利能力较强、有长期逻辑的优质成长股。其中,计算机板块中业绩增长确定性强的公司值得关注,同时可适当关注5G、医疗信息化以及云计算产业链中的机会。

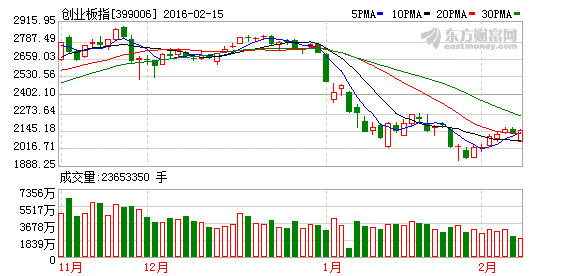

汇丰晋信科技先锋、新动力基金基金经理陈平认为,在主板业绩增速下行的对比下,创业板增速在一季度显着反弹,二季度略微下滑,但整体反弹趋势有望延续,同时并购后续影响逐渐消除,内生增长显现,对股价构成了支撑。除了增速差扩大,创业板和主板估值也处于比较低的位置,成长股依旧相对占优。

海富通国际投资部总监孟宁表示,中短期来看,偏消费龙头类公司的盈利预期或有下调压力,因此业绩预期的下调可能导致这些公司短期承压。长期配置来看,白酒、家电等板块经历了前期的调整,目前估值仍相对合理,中国整体处于消费规模扩大、消费升级的大趋势中,这类资产具备长期配置价值。