2016年的公募基金市场,迎来了委外业务的大爆发,基金发行井喷。据Wind数据统计,2016年共发行1151只新基金,较2015年增长40.02%。但同时,发行份额却大幅缩水,2016年新基金共计发行1.08万亿份,平均发行份额为9.41亿份,较2015年分别减少34.12%和52.93%。基金迷你化的趋势在“老”基金上凸显。据天相投顾数据统计(分级基金合并统计),截至2016年12月31日,有900只基金规模低于2亿元,有270只基金规模跌破通常所说的5000万元“清盘线”,创下历史新高。

据中国证券报记者统计,2016年共有18只基金清盘,清盘基金总数已达到55只。随着市场上基金数量的增多,以及基金迷你化趋势的加剧,如何管理与日增多的基金成了各家基金公司需要面对的问题。多位业内人士认为,2017年,基金业将迎来清盘新时代。

被动清盘基金占比上升

据Wind数据统计,从投资类型来看,已被清盘的基金中,货币型数量最多,有20只;其次是被动指数股票型基金,有10只;债券型和偏债混合型基金共有14只,QDII基金有4只。而除了两只增强指数型基金之外,还未出现过主动股票型基金清盘的情况。

2016年12月12日,东方赢家保本偏债混合基金正式终止基金合同,成为2016年度最后一只清盘的基金。相关信息显示,这只基金于2015年6月12日成立,保本周期为18个月。据保本基金合同的约定,在第一个保本周期到期时,若不满足保本基金的存续条件,则基金合同自动终止并进入清算程序。据Wind数据统计,该基金最新的规模为5.71亿元,2016年的回报为7.00%。

虽然这只基金是触及清盘条例而自动终止合同,但往往清盘还有两种方式:一种是基金公司主动召开持有人大会,通过持有人表决之后再进行清盘;一种是运作期满而自动清盘。

其实,在《公开募集证券投资基金运作管理办法》中,对于基金终止合同亦做出了规定,不同的基金类型也会有一些区别。

对于发起式基金,当基金合同生效后,在开放期的最后一日日终,基金资产净值加上当日交易申请确认的净申购金额后的余额低于5000万元;或者基金份额持有人人数少于200人;又或者前10大基金份额持有人持有基金份额总和占基金总份额的比例大于90%。只要满足其中一个条件,则无需召开基金份额持有人大会,基金终止合同或与其他基金合并。同时,发起式基金合同生效日起三年后的对应日,若基金资产规模低于2亿元,基金合同自动终止。据Wind数据统计,在已经清盘的55只基金中,有10只为发起式基金。

普通基金(非发起式基金)则往往要求规模不能低于5000万元,持有人户数不少于200人,若是连续60天未满足其中一项条件,则要求召开持有人大会,集体表决之后再进行清盘。如于2015年1月21日到期的大摩货币,先后在2014年12月初发布了关于以通讯方式召开基金份额持有人大会的公告和两次提示性公告,随后才正式清盘。

其中,若是保本基金,也有固定的保本周期,在保本周期届满后,其存续需要满足两个条件:其一,与普通开放式基金一样,规模不能低于5000万元,持有人户数不少于200人;其二,找到符合要求的担保人或保本义务人为下一个保本周期提供担保。若不能,则只能选择清盘或者转型。据Wind数据统计,在这55只基金中,有2只保本基金,且均在2016年12月清盘。

还有另外一种特殊情况,即在成立之前,基金合同便已明确规定“到期清盘”或者“到点清盘”的。比如融通通祥,就规定成立一年后必须到期清盘。

记者统计发现,2016年以来,有8只基金触发了清盘条款而自动终止合同,有9只基金召开了持有人大会,另有1只基金则是运作期满清盘。在已经清盘的55只基金中,只有5只是因为运作期满而清盘,有21只是触发清盘条款而被动清盘,剩余29只基金则主动召开了持有人大会。同时,从数据上来看,2016年触发条款而被动清盘的基金占比在不断上升,目前占了44.4%。

清盘多与业绩不理想有关

清盘最常见的直接原因就是它们的规模低于法定的标准。在已清盘的55只基金中,截至清算日,有43只基金资产规模低于5000万元,其中有17只基金的资产规模小于1000万元。

导致规模变小的根本原因,则可能是业绩长期不振、成本比一般的基金高,或者投资风格已不再适合和满足投资者的需求,或者是已不适应经济形势的变化,而业绩则是主要原因。业绩不好,使得原本持有份额的投资者纷纷赎回份额,让其他投资者也望而却步。

导致业绩不理想的原因也分好几种。第一种情况是有的基金投资领域较为冷门,业绩一直难有起色,无法持续营销。在已经清盘的基金中,有一些被动指数型基金,跟踪诸如中证地产指数、上证能源指数、上证原材料指数等细分板块,而这些指数在某一阶段没有行情,也就使得跟踪这些指数的基金栽了跟头。

另外一种情况则是存在于在某一时期跟风发行的基金。有时由于适应时下某一行情,各家基金公司纷纷发行某一类基金,而当市场发生变化,这类基金便遭遇了生存困境。分级基金就是其中之一。在2015年牛市行情中,带杠杆的分级基金成为资金追捧对象,规模急速扩容。然而,随着熊市来临,分级基金规模迅速萎缩,目前已经有9只分级产品清盘。

又如2012年第四季度兴起的短期理财基金。短期理财基金曾经被当成银行短期理财产品的替代品对接市场,一度受到投资者追捧。在首发动辄百亿的诱惑下,短期理财基金扎堆发行。遗憾的是后期运作并不顺利,市场不再需要此类产品。到了2015年,短期理财产品规模下滑严重,有10余只产品均在2015年选择召开持有人大会后清盘。

某基金公司人士告诉记者,这类跟风发行的基金往往比较被动,同质化程度很高,竞争激烈,很难从众多基金中脱颖而出。而一些长寿基金,如南方宝元债券、博时价值增长等,从2002年成立以来,业绩表现一直在同类排名中靠前,规模也始终保持较高水平,即使基金经理换了好几轮,也依然能给投资者带来理想的回报。

不过,记者了解到,有些基金本身虽给投资者带来了丰厚的回报,但由于规模太小,管理成本高,基金公司不得不选择清盘,例如QDII基金。记者了解到,现在各家基金公司的QDII产品都很紧俏,有的早已用完额度,纷纷暂停大额申购甚至暂停申购,在此情形下,即使基金业绩再好,也很难扩大规模。

清盘并非坏事

在金融行业,清盘曾经被视为“自杀”行为,带有负面色彩,但现在这种色彩正在逐渐消失。多数基金公司此前也都对于基金清盘十分敏感,但从2016年以来,记者在和基金公司的接触中发现,这种态度正在发生转变。“其实这是很正常的现象,总有一些基金会不再适合当下的市场,需要进行优胜劣汰。现在市场上的基金越来越多,规模小的也特别多,未来基金清盘将常态化。”深圳一家基金公司人士李云(化名)告诉记者。

其实,对投资者和基金公司来说,基金清盘并非坏事。对基金业来说,在特定市场环境下出现的应景型基金,已成为了创新的陷阱,理应进行清盘。投资者与其向那些垂死挣扎、业绩转变希望渺茫的“僵尸基金”继续贡献管理费,还不如重新选择其他的绩优基金。

记者了解到,基金清盘时,基金公司会联合会计师事务所、律师事务所、托管机构一起组成清算小组,开展清算事宜,并编制《清算报告》,报证监会备案。再按流程,把剩下的钱划给持有人。据悉,为了维护与客户之间的关系,多家基金公司都会在清盘时进行一定的补偿。从这一角度来看,基金清盘往往也不会损害到投资者的利益。

目前,国内的基金市场正面临着规模的飞速增长。据Wind数据统计,2016年共发行了1151只新基金,较2015年大幅增长了40.02%。据天相投顾数据,截至2016年12月31日,公募基金净资产已超过9万亿元。

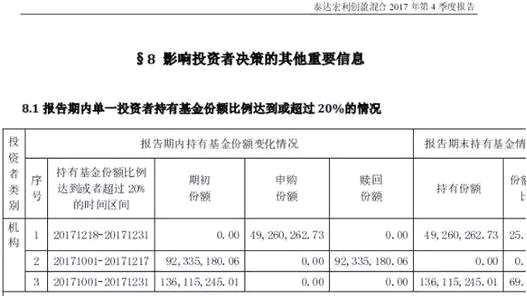

2016年基金数量和规模激增,与基金委外业务的大发展有很大关系,排名前十的多家基金公司在2016年都将业务重心转移到了机构客户上。而基金迷你化的现象,也与委外业务脱不了干系。2016年出现的许多迷你基金,原本都是委外定制产品,因为机构客户赎回资金,导致产品只剩下了几百万或者一两千万元的资产规模,而且剩下的这部分多是基金公司内部为了凑足200户数而自购的份额。某基金公司人士坦言,随着委外产品的增多,未来可能会出现更多类似的情况,也不排除这些基金会面临清盘的选择。

实际上,在高度竞争化的美国基金行业,基金清盘司空见惯,也维持了基金业的生态健康。据了解,美国的基金业是高度市场化的,进入壁垒很低,但长期表现不好的基金很容易被清盘。据统计,美国每年合并或者清盘的开放式基金约为5%。

10年前,美国市场的ETF还未出现清盘的基金,而到了2015年,被关闭的数量高达三位数。截至2016年12月15日,美国在2016年已经关闭108只ETF,这使得1993年至今被关闭的ETF数量增加到568只。据悉,因为ETF资产在过去的5年内增长了一倍,让基金公司不惧砍掉那些不争气的产品。同时,清盘数量增多并不说明行业不景气,反而体现了行业的迅猛增长。2016年美国ETF数量超过1700只,而5年前只有约900只。