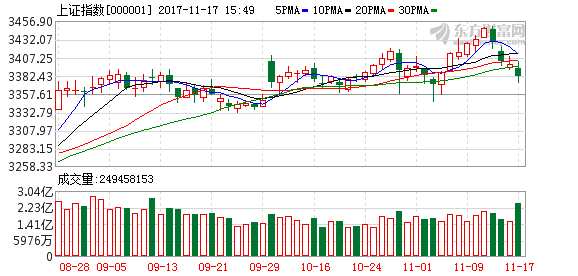

10月下旬,债券市场进入调整。10年期国债收益率上行20BP以上,10年期国债期货从101.96的高点下跌1.14%,中债银行间总净值指数跌幅接近1%。20BP或者1%左右的涨跌看起来幅度不大,但是债券一般是杠杆交易,所以这种调整幅度可以给债券投资者造成比较大的影响。回顾历史,大的债市调整,无外乎两个原因。一类是基本面好转引起的长债调整,比如说2009年政府推出“4万亿”刺激计划,经济出现阶段性回暖,债券市场出现明显调整。另一类是货币政策趋紧带来调整,比如说2013年的“钱荒”、今年4-5月,资金面突然收紧,债券市场出现回调。本轮调整是上述两类原因的叠加。首先,短期经济稳定,不管是欧美市场还是国内市场的宏观数据都有企稳的迹象。美国就业数据、中国PMI、GDP增速等都有明显好转。其次,央行微调货币政策,短期利率中枢抬升,3月存单利率上行20多个BP。而且美元指数受到美联储加息预期的影响飙升至2003年的高位,人民币面临比较严重的贬值和资金外流的压力。在这种背景下,债券市场出现调整也是在所难免的事情。

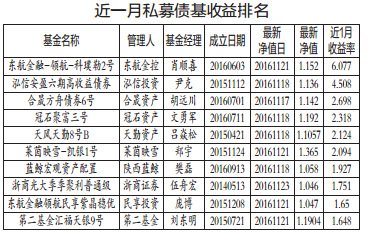

好买基金研究中心显示,截至2016年11月24日,510只私募债基近一月的平均收益率约0.39%,其中62%的基金获得正收益。从收益层面看,最近的债市调整对私募债基的影响并没有想象中严重。通过调研我们了解到这些平稳渡过债市回调的基金大致可以分为三大类。第一类,国庆节之后,一些做利率债的基金已经逐步的缩久期、降杠杆,因为监测到市场资金成本显著提高,提前降低仓位让他们躲过了之后的调整。第二类,私募债基一般投资范围比较广,除了利率债、信用债,还可以投资国债期货等衍生品。在近期的调整中,嗅觉敏锐的管理人提前布局国债期货空头,在调整市场中赚取了可观的收益。还有一类是信用研究能力很强的机构,善于挖掘基本面优质的信用债标的。在利率债调整的同时,这些优质的信用债反而会受到市场追捧。

下面我们列举了近一月收益前10的产品。

对于后市,泓信认为,近期人民币兑美元汇率大幅贬值,但相对其他主要货币相对升值,人民币指数保持相对稳定,表明美元强势是最近一轮人民币贬值的主要原因。人民币的贬值终将通过进出口等通道对CPI构成向上压力,从而倒逼央行收紧流动性,带动中国国债收益率反弹。近期中国债券和外围市场的显著背离走势不可持续。随着美联储12月加息渐进以及人民币汇率不断创下低点,市场将出现大幅反转,带来做空10年期国债的机会。

元康认为,伴随着年底美联加息的预期逐步加强,美元指数将继续走强,人民币贬值压力进一步加大,因此收益率很难继续下行,将维持震荡走势。人民币汇率贬值对国内价格的输入型影响将逐步显露,其沿着产业链从上到下传导将影响国内的一般价格水平,造成国内通货膨胀压力。元康已经降低投资组合中利率债和分级A的配置,未来将会增加黄金、商品、国债期货空头和可转债的占比。

鹏扬认为,现在无风险的现金回报很高,因此持有现金是一个不错的选择,至少是一个中规中矩的选择;短期内债券投资不确定性较大,债券市场正在持续的风险释放过程之中,跟随着海外的债券市场,国内债市一直在跌,要等待风险释放完毕的机会,长期来看,债市仍有长牛慢牛格局。