三十年河东三十年河西,主打模型选股、把握细微结构性机会的量化投资在今年出现奇怪现象。北京商报记者注意到,去年绩优量化基金纷纷在今年遭遇“滑铁卢”,与此同时,去年业绩排名靠后的量化产品反而在今年涨幅超前。截至目前,排除今年新成立的量化基金,58只(A、C份额分开计算)量化产品中,24只以年内业绩亏损告终,去年量化基金业绩“十甲”中,六成年内业绩亏损。如去年量化收益冠军创金合信量化多因子股票A份额,以24.8%的收益率冠压群芳,而同花顺(300033) (50.720, 0.53,1.06%)iFinD数据显示,截至12月20日,该基金业绩亏损已近10%。此外,去年收益率“破十”的招商量化精选股票、长信量化先锋混合A份额也没能给市场带来过多惊喜,同花顺iFinD数据显示,截至12月20日,今年以来,上述两只量化基金收益率分别亏损6.14%、15.09%。

与此形成对比的是,去年亏损19.96%的东吴安享量化混合基金在今年“咸鱼翻身”,截至12月20日,该基金净值涨幅达到20.5%,工银量化策略混合基金、金信量化精选基金、华商量化进取混合基金等量化产品均在今年实现“逆袭”转亏为盈,截至12月20日,上述量化基金收益率分别为17.52%、6.4%以及13.46%。

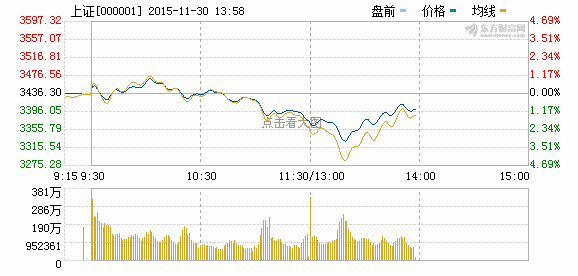

从多方反馈来看,市场风格转换成为量化基金业绩出现如此逆转的重要原因。大泰金石研究院资深研究员王骅向北京商报记者进一步解释称,2016年A股市场走势震荡,热点、风格切换频繁,主动操作的难度增加,主动管理型基金业绩波动随之加大,这种市场风格适合配置分散、换手较高、严格止盈止损的量化策略,因此去年全年量化产品整体业绩表现非常出色,尤其是偏重中小市值因子的创金合信量化多因子、长信量化先锋等基金表现亮眼,而进入2017年,前几年着重使用了市值因子和反转因子而赚钱效应非常明显的量化基金,在市场风格发生变化后弊端暴露,收益随之明显下行。

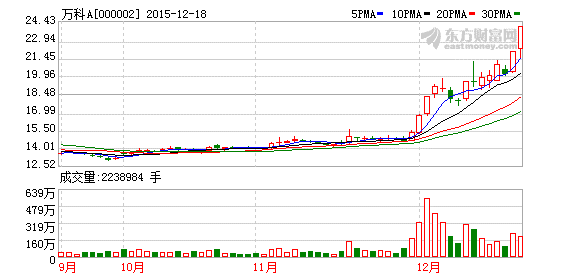

“从市场上看,今年以来以‘漂亮50’为代表的大盘蓝筹股受到追捧,市场表现出结构化特征。市场风格长期偏向价值的情况下,持股偏向于中小市值板块的量化品种面临模型失效的情况,成长风格量化基金业绩表现不佳。但是一些价值风格的量化产品在组合构建上会给予银行、消费等权重行业更高的比例,整体持仓契合市场风格,这也是去年业绩垫底基金在今年实现逆袭的重要原因。”王骅补充道。

不过尽管量化基金收益不如从前,今年仍是量化基金发行大年,仅今年一年就有59只产品成立,成立数量占比整体超五成。如华泰柏瑞港股通量化混合、易方达量化策略精选灵活配置混合、银河量化稳进混合等采用量化策略的基金产品相继成立。值得一提的是,今年9月成立的华泰柏瑞量化阿尔法首募规模达到51.55亿元,且比原定计划提前一周结束募集,成为今年以来新成立权益类公募基金中最大规模产品,引发业内热议。

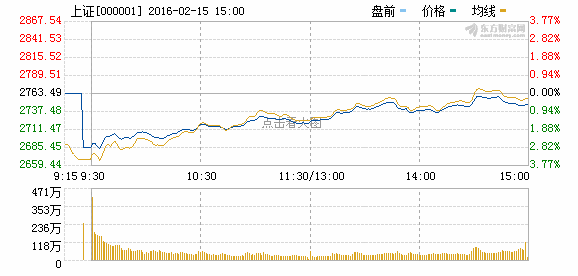

而对于业绩利空下量化基金仍高速发行的原因,王骅坦言,主要是下半年市场严重分化的行情有所修复,中小创开始反弹,热点变化较之前更为频繁,这也意味着,市场开始进入量化基金擅长的区间。