作为发掘创业企业的第一笔资金,包括种子、天使在内的早期投资对企业的成长有着相当重要的作用。过去一年,伴随着早期投资的“VC化”,天使投资人的焦虑也在增加,升级打法提高竞争力逐渐成为行业共识。早期投资“VC化”

去年年末,“早期投资已死”在创投圈引起了一场关于种子、天使投资的讨论。无论是徐小平的“From Angel to A Round”,还是创新工场2014年以来大幅缩减天使加码A轮,不少迹象都表明,早期投资正在悄然发生改变。

“自带明星光环的个人天使都在成立自己的团队,借用当年的影响力,在市场上拿到更充裕的资金,开始参与到中后期的一些项目中。”泰合资本创始合伙人郭如意表示,过去几年,天使投资在经历机构化之后,头部天使机构积累了一定的品牌和募资能力,随着基金规模的扩大,天使机构的投资阶段开始后移,甚至出现“天使PE化”现象。

创新工场官网数据显示,2014年天使轮在创新工场所有的投资阶段中占比超过一半,而到了2017年占却缩水至20%以下,A轮和B轮的占比却急剧上升。另一家代表性天使机构真格基金同样加大了在B轮的布局,创业邦数据显示,去年12月至今,短短一个月,真格基金就参与了图玛深维B轮和TUGO途歌B+轮的融资。

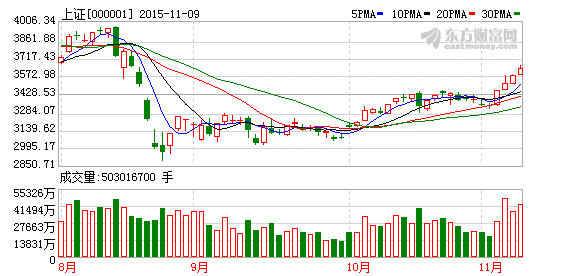

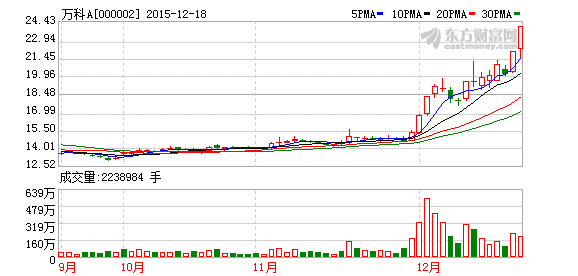

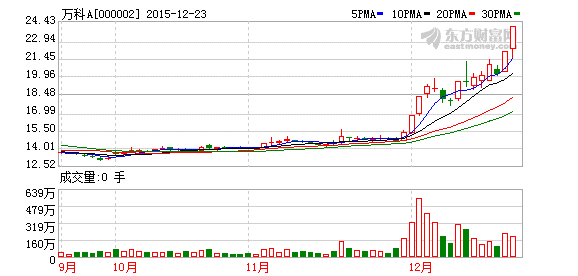

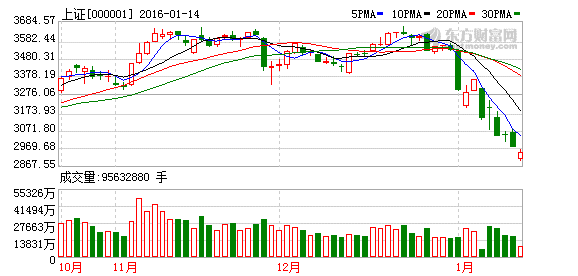

在业内人士看来,一方面,天使基金规模较小导致管理费低,促使早期投资机构增大了募资规模,把投资重点向后转移;另一方面,优质项目稀缺抬高估值,300万门槛不再“吃得开”。华兴资本董事总经理、华兴Alpha负责人周翔认为,当前创投市场呈现冰火两重天的状态,新创公司数量锐减,创业热情在2015年曾达到近五年高峰,自2016年便跌去60%,到2017年时已不到2015年的1/4。

清科研究中心数据显示,2017年前11个月共发生1840起早期投资案例,披露投资金额约为141.70亿元。其中,数十家头部天使占据了优质项目的大半份额,“二八”分化现象明显,并且优质项目竞争激烈。

深度联接创业者

相比VC/PE,早期投资的体量一直占比较小。中国证券投资基金业协会数据显示,截至去年2月,已备案的创投私募管理人数量为1250家,管理基金实缴规模为3818亿元,与股权私募的8621家和4.89万亿相差甚远。过去几年,从个人天使、天使团队、天使基金到孵化器,面对VC/PE的竞争,早期投资也在不断升级转型。

“如果说VC/PE投资是线,那么天使投资就像是撒网。”有业内人士这样描述天使投资的特点。“项目多、工作量大、失败率高”成为当前天使投资圈的共识,知名天使投资人徐小平曾在公开场合表示“错过比投资失败更痛心”。除了“怕错过”,天使投资机构还要面临来自VC/PE甚至BAT的压力,不少以往专注于B轮、C轮甚至是Pre-IPO的机构也开始布局早期项目。

与VC/PE不同的是,天使投资有着天然的和创业者联接的特点,这也成了不少早期投资机构“升级”的重点。阿尔法公社创始合伙人CEO许四清曾表示,能否提前锁定项目是成功的关键,为此他们做了两方面准备:一是建立行业图谱,谁在哪个领域有特长要非常清楚,阿尔法公社还建立了数千人的海外优秀华人技术工程师人才库;二是跟创业者深度结合,在创业者产品做出之后帮助其对接行业资源,让创业团队能够快速融到A轮,实现双赢。