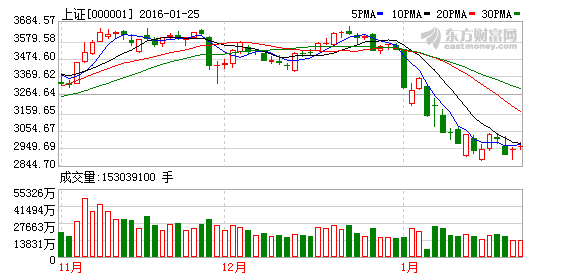

周一两市双双高开,早盘两市高位震荡,午后开盘,沪指出现回落,截至发稿,沪指涨0.43%报2929.74点,深成指涨0.60%报10171.99点,创业板涨0.25%报2155.06点。

周一两市双双高开,早盘两市高位震荡,午后开盘,沪指出现回落,截至发稿,沪指涨0.43%报2929.74点,深成指涨0.60%报10171.99点,创业板涨0.25%报2155.06点。

板块方面,煤炭、水泥、化纤等领涨,民航机场、船舶制造跌幅靠前。

申万宏源认为,中期调整趋势尚未结束,保存实力、等待机会。2015年5178以来的调整趋势尚未结束,主要原因是国内货币政策宽松余地下降,资金驱动型行情短期难以启动;其次,经济增速仍在下滑,上市公司盈利增速亦在下降,业绩驱动型行情也难以出现。

因此,股价回归基本面仍是大趋势,考虑到目前市场的中位数市盈率仍在相对高位,未来仍有一定回归的空间。最后,2016年开启的供给侧改革将会所产生哪些影响,不确定性仍然较高,投资者风险偏好难以大幅提高。

中泰证券称当前市场进入敏感区域,在下行空间有限、市场存在超调的情况下,市场将会逐步在纠错行情下走强。

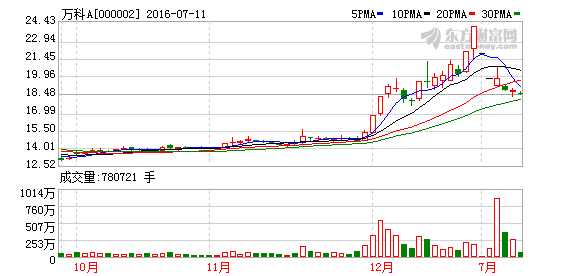

通过梳理,建议从公告重要股东二级市场增持的股票中挑选第一大股东为民营企业、市值较小、前十大股东持股比例较大的进行关注。

大股东对公司具有相对较高的控股权,重要股东参与二级市场增持一方面是看好公司未来的发展,另一方面,在股价经历一段时间调整靠近底部后,重要股东认为公司股价存在被低估的情况,增持股票显示他们对未来股价上涨的信心。因此中泰证券认为重要股东增持对股价起到支撑作用。

【策略解析】

张忆东:A股节前冲锋节奏多波折 乱动易受伤

兴业证券研究所副所长、首席策略分析师,张忆东团队

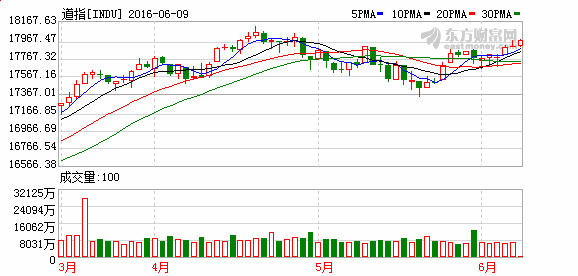

春季反弹时间窗口的五大支撑理由上周经历住了考验,有惊无险地夯实反弹基础,有助于春节前出现行情冲高。其一,“存在维稳力量,人民币汇率已经波动率阶段性收敛、企稳”,已被市场证实,港币兑美元汇率也开始反弹,另外,近期央行流动性座谈会关于汇率的表态侧面证实了我们的判断。其二,“标普500、德国DAX指数等主要股市指数集体技术性反抽”,上周四如期企稳,周五在欧央行新一轮宽松的预期下大幅反弹。油价受周末严寒天气刺激而飙升,驱动能源股和其他大宗商品反弹,有助于海外股市延续反弹。其三,“春节前是国内流动性政策组合拳的预期改善、逐步兑现的窗口期”,已被证实。其四,“从成交量、换手率来判断市场杀跌动能衰竭”,周五A股市场再现地量,说明恐慌情绪阶段性释放充分。其五,产业资本维护股价的意愿上升,暂时成立。

A股反弹节奏短平快多波折,节前有冲锋

未来维持未来数周“春季反弹时间窗口”的判断,反弹节奏类似“血战长津湖”,即震荡向上但空间和时间相对有限,攻防转换的波折多。

股市如战场,以长津湖血战类比这段春季反弹时间窗口。1月18日电话会议说“冰天雪地里面打歼灭战的场面,忍受煎熬全心埋伏,然后等敌人进入包围圈时果断出击、快速解决战斗,这是我对于2016年这一段春季反弹的艺术写照。”关于长津湖战役,毛泽东评价“在极困难条件之下,完成了巨大的战略任务”,志愿军冒着零下30多度严寒设伏击圈包围美军,最终,美军死伤达万余人,减员比例达40%;志愿军减员比例达1/3,共减员四万八千余人, 其中冻伤两万八千余人。

如果参与这段反弹,做好交易、踩好节奏很重要,适合交易型投资者,否则,重仓而乱动、随大流地追涨杀跌就会遭受严重“动伤”。因为,我们一直强调,这一段春季反弹是跌深反弹,是一段喘息期,操作难度较大,仓位上过于激进最终可能导致伤亡。二、三季度的潜在系统性风险依然没有充分释放或者被充分证伪,当二季度风险溢价进一步上升时,行情有可能还不如这段反弹时间窗口。

是否参与以及如何参与春季反弹?

取决于投资者的资金性质,重申我们对于不同类型机构投资者的建议。

成长型风格的公募基金经理,“自家的孩子自家报”,仓位较轻的,后续可以围绕仍保留的核心股票做波段;如果仓位较重的,则可以趁反弹进行减仓、调仓。投资风格灵活的公募基金经理,建议锁定已取得的相对收益,不断地在“人少的地方”寻找相对收益。

对于必须高仓位操作的投资者,建议利用反弹调仓至更具防御性、类现金的真正低估值蓝筹股。对于考核绝对收益的投资者,建议控制仓位仍是首要任务,大资金不适合做跌深反弹。如果仓位较轻,而想参与反弹,需要根据各自的交易能力,如善于做交易,可以相对积极一点;如不擅长做交易的,宁可不做,但是就怕开始不做,最后忍耐不住而去买单;如果要参与反弹,应选流动性好、风险收益匹配度高的股票,进得去还要出得来。

A股2016年有四个特征

中期而言,我们重申慎行2016,打好歼灭战的观点。从半年或者三个季度的维度来看,需要提防风险溢价上升的趋势,从而对于A股行情在低位徘徊、化解泡沫、夯实基础而多一份理性和理解,休整是为了更好地远行。

一方面,需要当心“供给侧结构性改革”的“歼灭战”的首要任务——化解过剩产能、淘汰僵尸企业所付出的“阵痛”,将导致信用风险、破产风险和失业压力上升,可以跟踪信用利差,当前处于历史低位的信用利差显然是不正常的。

另一方面,外部因素可能进一步复杂化,包括油价等大宗商品继续下跌,将导致相关资源国的支柱企业的破产风险,进而提升区域性金融危机的概率;港币的联系汇率制度面临考验;2016年受加息周期影响,中期来看,美股可能将面临估值中枢下移与业绩增长停滞的“戴维斯双杀”。

2016年行情,需要充分衡量风险收益比, 主动择时,仓位灵活,方能获得超额收益。风险溢价上升的中期趋势下,再考虑到A股市场2016年的四个特征:泡沫市、波动市、结构市、扩容市,经历连续数年投资回报的“大年”之后, 2016年大概率是个“小年”,切忌盲目乐观、盲目追涨杀跌,打好歼灭战其实是立足于打好“小心被歼灭”战。

交易性选手可博弈春节到两会的窗口期

这一段春季反弹行情的时间和空间都很弱,因此,操作策略立足“斯诺克打法”进行防守反击,在市场恐慌宣泄之后再布局,多在“人少的地方”淘淘金,精选风险收益匹配度高的机会。供参考的指标包括市场成交量和换手率等,即当市场换手率极低、杀跌动能衰竭的时候,可以勇敢一些,把握好阶段性反弹行情。可围绕兴业年度策略《打好歼灭战》中,基于“立新+破旧”思路,优选的四大投资领域,尤其是围绕一些已深入研究且风险收益匹配度较好的标的股票进行波段操作。

政策主导型机会——寻找新的主题机会,周期股反弹+国企改革(并购重组)+新投资。特别是,春节前周期股反弹动力增强,包括近期北半球的异常严寒天气刺激油价反弹,带动大宗商品期货反弹;近期海外对于欧央行及日本新一轮政策刺激、美联储1月份不加息的预期显著提升;国内商品期货持续反弹,“两会”前后供给侧改革、过剩产能化解、国企改革的政策落实将增多,叠加季节性补库存。“人少的地方”,机构严重低配,最不济也有相对收益,另外转型壳资源存在博弈价值等原因。

格外小心地博弈“科技股”跌深反弹,高估值成长股的“去泡沫”之路可能还要很长,但是,阶段性“多杀多”杀跌动能充分释放之后,可以结合后续行业是否有更新更炫的发展前景以及大股东是否有能力和意愿积极维护股价,从而精选个股做交易。(来源:兴业证券)