市场震荡分化之际,也是基金经理多空交锋激烈之时。

《第一财经日报》近日与多位基金经理交流后发现,公募投研群体对市场看法不一,仓位高低不同,即便是同一家基金公司的两位基金经理,也存在观点相左的情况。

这也导致,即便是同样的事实,也会有不同的解读:上周五,沪市成交量为4454.85亿元,乐观者认为,该数据接近或超过年初水平,空方意愿并不强烈,一旦信心恢复,行情很容易确定;而谨慎者则认为,虽然震荡收窄但赚钱效应已经消失,没有确定的把握不轻易博反弹。

另外,随着一年过渡期到期,共有344只股票型基金更改为混合型基金,公募的谨慎态度也得以体现。

基金经理多空交锋

“公募目前的平均仓位大概在七成。这样的水平也是历史的中低位,即便嘴上看空,但仓位也不可能再低,公募现在成了实际上的多头。现在是投资的最好时候。”北京一位公募明星基金经理在受访时称。

好买基金研究中心的数据显示,上周偏股型基金仓位上升了6.55%,当前仓位是68.82%。其中,股票型基金上升了1.43%,标准混合型基金上升8.21%,当前仓位分别为82.12%和64.50%。

在该基金经理看来,牛市并没有结束,目前处于中场休息阶段。“现在就好像大地震后的余震阶段,任何的风吹草动都会引来恐慌,但逐渐地习惯后,震荡没什么好怕的。”

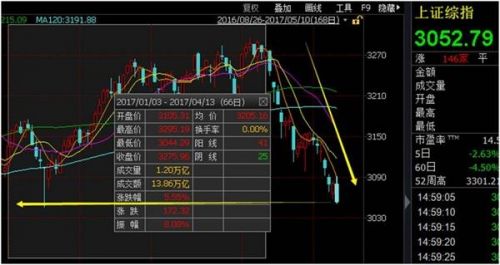

上周五,上证指数高开并震荡上行,截至收盘报收3744.21点,涨幅是2.26%;创业板指则大涨近百点,涨幅3.87%。“流动性的问题已经得到解决。”上述明星基金经理称。

6月15日至7月8日的这轮股灾至今已经“满月”,市场的流动性得到恢复,“国家队”托市效应明显。高盛在最新的一份报告中预计,“国家队”在6、7月可能已花8600亿~9000亿元,总救市资金规模预计为2万亿元,必要时央行[微博]等也可能进一步注入流动性。

截至目前,可统计的证金公司入股的上市公司超过50家,其中不乏大量的中小创。“股灾时创业板的流动性危机传染到大股票,小股票流动性问题解决了,大票也跟着受益。从这几天的行情就能看到,创业板好主板也不会差。”深圳一位基金经理称。

《第一财经日报》从多位基金经理处了解到,虽然创业板估值仍然很高,但基金经理对创业板的热情并没有消减。

“我们的投资总监就偏重于TMT,现在的仓位大概在七成。认为随着市场恢复信心,涨得最快的也还是成长股。”上述深圳基金经理称。

相对于上述基金经理的乐观与高仓位,另外一些基金经理还是表示谨慎为主,短期内市场仍然存在下行的可能性,毕竟无论在资金面、信心面都没有好转的迹象,而估值依然高企,市场缩量明显,跟风效应减弱,观望者众多。

“我现在还没有建仓,正在慢慢观察。市场看不到明显的好转迹象,也没有明确的投资机会出来。”一位二级债基基金经理告诉《第一财经日报》称。

上周五,沪市成交量为4454.85亿,相比前几个月最高时减少过半。明显看到,尽管震荡幅度缩窄,但赚钱效应较低使得市场成交量放低。

“现在所有板块都反弹过一遍了,但也正好站在了5日线之上,若遇到调整赶紧撤出。”7日行情复盘后一位基金经理坦言会继续寻找下一个热点,短期交易换手会较为频繁。

344只股票型产品更名

在刚刚过去的7月,受到股灾拖累基金总指数下跌4.39%,上证基金指数(6050.390, 0.00,0.00%)下跌10.64%。其中477只股票型基金平均净值下跌14.55%;指数基金方面,341只被动指数型基金平均净值下跌14.56%;44只增强指数型基金净值全部下降,平均降幅为13.19%。

而混合型基金则得益于仓位灵活,市场暴跌之时可以选择轻仓避险,这一点从7月份混合型基金整体净值表现优于股票型基金也表现了出来。具体来看,193只偏股混合型基金平均净值下跌12.11%;24只平衡混合型基金平均净值下降9.53%;396只灵活配置型基金平均净值下跌4.94%。

从2014年8月8日起实施的《公募证券投资基金运作管理办法》第三十条规定“百分之八十以上的基金资产投资于股票的,为股票基金”。根据该条款,运作管理办法生效之前相当一部分股票投资比例下限为60%的股票基金不再符合股票基金的分类。

也就是说,1年的过渡期已经到期,根据银河证券基金研究中心数据统计,截至8月8日,共有344只股票型基金更改为混合型基金。另外一些基金则需要修改契约以符合运作管理办法的要求。

本报记者注意到,北京一家大型基金公司在8月3日宣布旗下9只股票型基金更名为混合型基金,当日共有近40只股票基金转型混合。

“一方面是因为一年过渡期已到,基金公司要按照新的管理办法运行,另外也可看到混合型基金在仓位方面面对不可控行情的优势。”一位业内资深人士称。

不过也有例外,上述深圳基金经理便告诉记者其公司一些股票型产品并没有更改。“我们公司没有改,我们公司股票型产品的仓位一直都很高,股票型基金八成的下限对于我们并没有太多的限制。”该深圳基金经理称。