当7月股指收在3663点时,期待国家队救市带来翻身的投资者在7月几乎白兴奋了一场。指数巨震后的原地踏步和投资者情绪的波动让公募基金遭遇了不亚于6月底“股灾”初期的煎熬。覆巢之下焉有完卵,在过去的7月,公募基金业绩整体表现到底如何呢?

主动管理股基仅3只没亏

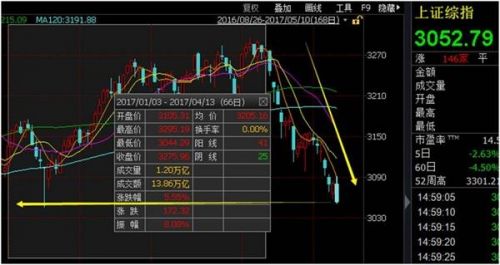

7月初,国家队紧急救市后,上证指数终于迎来了反弹,然而不曾想7月27日大盘再度出现高达8.48%的大跌。数据显示,7月上证指数跌幅为14.34%、深证成指跌幅高达37.46%,创业板也下跌11.15%,主动管理型股基近乎全军覆没,仅有3只基金获得正收益。

同花顺iFinD数据显示,在可统计的485只主动管理型股基中,99%的基金7月收益为负,惟有前海开源旗下3只股基业绩收正,分别是前海开源股息率股基、前海开源再融资股基和前海开源优势蓝筹股基,7月收益分别是1.03%、0.2%和0。 这主要源于今年以来基金经理一直保持较低的仓位,因此得以逃过余震大跌风波。资料显示,这3只股基的管理规模共计达20.94亿元。

值得一提的是,7月主动管理型股基的平均跌幅已经超过了上证指数,高达14.53%,其中有多达252只基金大于同类主动管理型股基平均跌幅,占比达51.96%。东方多策略成长股基、添富移动互联股基、方正富邦红利股基成为7月主动管理型基金的倒数前三名,跌幅分别为29.94%、29.15%和27.5%。

24只分级指基B惨遭下折

分级指数基金B因为带有杠杆效应,牛市曾成为众星捧月的对象,但经历“股灾”震荡下跌后,分级基金B也首当其冲受到冲击,据北京商报记者不完全统计,7月共有多达24只分级基金B份额出现下折。

数据显示,7月下折的分级基金主题主要集中在“一带一路”、生物医药、互联网、传媒等。另外,北京商报记者注意到,7月8日和7月9日是分级基金下折数量最集中的两日,共有19只分级基金批量下折。 其中,下折分级B数量最多的为鹏华基金,分别有鹏华新能源分级、高铁分级、鹏华一带一路、鹏华地产分级4只基金。此外,申万菱信仅次于鹏华基金,有申万菱信军工、申万中证环保、申万菱信传媒3只分级基金B类份额净值触发下折。

受到股市大跌和分级基金批量下折的双重影响,投资者也纷纷抛弃分级基金,其场内交易规模7月大幅缩水了1400亿元,单月缩水比例高达43%。其中,申万证券分级A、B份额合计市值缩水达193亿元,成为7月缩水规模最大的分级基金。

超六成保本基金未“保本”

保本基金一直被公募基金视为稳健型的固收类产品,且具有较好的抗跌性,然而,在7月的股市大跌中,保本基金也未能体现“保本”的优势,大多数基金出现了亏损。

同花顺iFinD数据显示,在可统计的64只保本基金中,有多达43只基金在7月出现亏损,占比为67.19%,平均收益跌幅为1.26%,其中有24只保本基金7月收益跌幅超过平均。跌幅较大的保本基金为平安大华保本,7月下跌10.3%,该基金今年以来的整体业绩也仅有5.47%,大幅跑输同期保本基金14.25%的平均收益。

除了平安大华保本混合亏损较多之外,7月招商安盈保本混合、招商安达混合、华富保本混合、中融融安保本4只基金的收益跌幅均超过5%。

需要指出的是,保本基金如果要实现保本,需要满足很多条件,首先保本基金持有者若提前赎回是不能实现保本的,并还需支付惩罚性费率。另外,多数保本基金只有发行期认购才享有保本,申购往往不能保本。并且保本基金一般有保本周期,既有三年,也有将保本周期定为两年、一年6个月、一年期的产品,还要基民牺牲较高的流动性。

混基现逆市飙涨幸运儿

相较调仓受限的股基,混合型基金具备着进可攻退可守的优势,但7月的震荡行情,大多数混基也没能避免亏损的尴尬。不过,7月混合型基金中也有逆市大涨的幸运儿,鹏华弘锐混合C,7月收益反而飙涨了72.15%。

同花顺iFinD数据显示,7月681只混合型基金中,有多达485只出现亏损,占比高达71.22%,并且,还有322只混合型基金大于同类混基6.65%的平均跌幅,占比达到47.28%。其中,前海开源新经济混合、东方睿鑫热点挖掘、中海优质成长混合等7只混合型基金的收益跌幅均超过25%以上,可见,即便是调仓灵活的混基,也未必能独善其身。 由此,在7月业绩收正的混合型基金就显得尤为珍贵,7月前海开源睿远稳健混合、红塔红土盛金新动力混合、广发聚康混合、华商新常态等13只混基收益在5%以上,其中最亮眼的是鹏华弘锐混合C,居然逆市大涨了72.15%。

事实上,鹏华弘锐C的飙涨,主要源于7月7日前C类份额遭遇了大量的净赎回,数据显示,鹏华基金旗下的鹏华弘锐混合C,7月7日净值达到1.711元,较7月6日的0.996元大增0.715元,单日增长率达到71.79%。鹏华基金表示,这主要是源于该基金在7月7日前遭遇了大额赎回,但赎回的投资者也需要支付大笔的赎回费,这部分赎回费会归入到基金资产,因此带来基金净值的大增,而留守的老持有人反而获得了意外的红利。

货基及格债基最佳

7月大部分权益类基金整体亏损的时候,牛市中被遗忘的固定收益类产品,货币型基金和债券型基金却依然为基民们赚取了稳健的收益,成为震荡市中屹立不倒的基金类型。

同花顺iFinD数据显示,7月可比的150只标准债券型基金(A/B/C份额分开计算),平均收益达到1.33%,仅有两只基金业绩为负。其中,易方达信用债C、中邮定期开放债基A、民生加银岁岁增利C、银华纯债等23只基金7月平均收益超2%,最高者达3.4%,今年以来收益最高的产品累计净值涨幅达11.19%。

分析人士指出,在央行宽松的货币政策导向下,二季度债券市场呈现大幅陡峭化的行情,因此这段时间里投资者可以适当关注债券基金,甄选那些操作灵活、信用风险识别能力强、长期业绩稳健优秀的债券型基金,获取相对稳定的投资回报。 除此之外,货币性基金7月也取得了0.25%的收益。事实上,伴随降准降息货币市场利率显著下行,货币基金收益也显著下降,7月货币基金年化收益正在下行,仅3.1%左右。但在股市暴跌期间,无疑可作为避险工具,由于很多“宝宝”类货基具有“T+0”的高流动性,因此倘若有好的行情,也并不影响投资者的抄底入市。