私募是证券发行的一种形式,与公开发行和配股(公开发行)一起构成上市公司发行股票的主要工具。定向增发的缺点是投资者数量有限,流动性差,不利于提高发行人的社会声誉。但是,目前私募发行证券的方式仍然是私募,因此需要关注基金的私募发行流程和私募发行主体。

一、基金私募过程

1、成立投资企业或公司

要发行私募基金,首先要有一个“私募基金经理”。根据《证券投资基金法》,基金管理人应当是依法设立的公司或者合伙企业。根据中国证监会和基金业协会的解释,私募基金管理人同样适用标准。自然人不能注册为私募基金管理人,必须先设立公司或合伙企业为私募基金管理人。

在我国,大多数私募股权基金管理人是公司,只有少数采取有限合伙的方式。

2、基金行业协会注册

根据《证券投资基金法》、《私募投资基金监督管理暂行办法》、《私募投资基金管理人登记及基金备案办法(试行)》,私募基金管理人应当履行登记手续. 否则,不得从事私募投资基金管理业务活动。

定向增发行业受中国证监会监管,中国证监会委托基金行业协会负责定向增发的登记备案工作。私募基金管理人登记备案的资料 基金管理人基本情况、高级管理人员及其他从业人员基本情况、股东或合伙人基本情况、管理基金信息等。

3、准备尽职调查材料

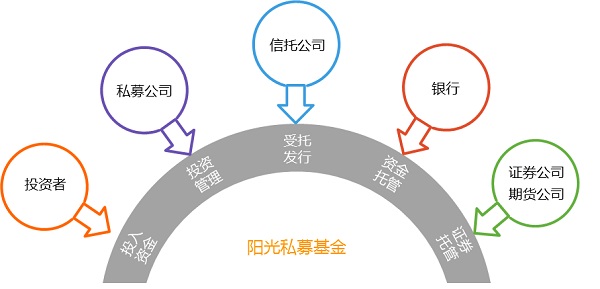

私募机构发行产品,必须与各种外部机构打交道,包括证券公司、期货公司等券商,信托公司或公募基金等渠道方,银行或第三方销售等基金方和销售渠道。平台。在产品准备期间,这些相关机构将对私募基金管理人进行尽职调查,并要求基金管理人提供相关材料。

尽职调查的内容一般包括:公司简介、投资流程和风控体系、投资理念、投资策略、历史业绩、交易记录和奖项。

4、产品结构设计

产品设计可分为结构化产品设计和非结构化产品设计。

(1)结构性产品。在结构性产品中,产品份额分为不同类型,每种类型的份额具有不同的权利和义务。最常见的结构性产品分为优先级和次级(也称为B级) , 风险级, 普通级) 两类份额, 劣等基金将为优先基金承担全部损失或劣等基金保证优先的固定收益. 通过结构设计, 优先基金一般,享有优先分配产品利润和保证本金安全的权利,而劣质资金在承担产品大部分或全部风险的同时,可以获得更高的收益。

(2)管理(非结构化)产品。在管理(非结构化)产品中,所有股份享有相同的权利,承担相同的风险。相比结构化产品,更多的基金经理还是更喜欢管理产品,因为管理产品没有保本保收压力为重,压力更小,操作更舒适。

5、确定发布渠道

目前定向增发的渠道主要有信托渠道、公募专户渠道、定向增发备案独立发行、有限合伙等。

6、选择销售渠道

在产品的结构和分销渠道确定之后,产品的资金来源问题必须在产品最终确立之前解决。目前私募基金的主要销售渠道包括基金经理自营销售、经纪销售、三方平台销售、银行销售。根据实际情况,您可以选择仅通过其中一种渠道进行销售,也可以同时通过多个渠道进行销售。除自销外,其他渠道一般都会收取一定的销售费用,费用的高低会根据具体情况而定。

7、产品注册

根据《私募投资基金监督管理暂行办法》和《私募投资基金管理人登记和基金备案办法(试行)》的规定,私募基金管理人应当自完成之日起20个工作日内定向增发募集资金,通过私募基金登记备案系统备案,并根据私募基金的主要投资方向注明基金类型,并填写基金名称、资金规模、投资人、基金合同及其他信息。私募基金备案材料齐全、符合条件的基金业协会应当自收到全部备案材料之日起20个工作日内,

二、谁是私人发行人?

1、私募基金需求方

在私募市场上,私募资金的需求者是各类工商企业和金融机构。目前,我国私募股权市场的资金需求主体主要是工商企业和部分金融机构。工商企业因自身发展而产生资金需求。由于公募过程的复杂性,在定向增发的条件下,工商企业普遍选择私募融资。

由于我国中小企业和部分高新技术企业由于信用程度和风险等因素,公共融资难度较大,私募市场吸引了大批中小企业和高新技术企业入驻。 . 此外,一些金融企业出于资金扩张的需要,通常会选择民间融资来实现企业规模的扩大。

2、私募股权基金提供者

私募股权基金的提供者包括个人、工商企业、金融机构等多种机构。超过公募的资金回报率是吸引这些机构和个人提供私募基金的主要原因。

3、私人市场中介

与公开证券市场相比什么叫私募基金,私募市场没有正式的组织机构,也没有特定的场所。其大部分业务是通过多家券商和金融机构的合作完成的。中介机构是私募股权市场正常运作的核心机构。私募股权融资涉及的中介机构主要包括以下两类:

(1)投资银行

在金融机构中什么叫私募基金,投资银行与资本市场有着密切的联系。他们不仅承担公开发行证券的发行,还承担公司非公开发行债券和非公开发行股票的发行和承销业务。在中国,私募股权业务过去并没有受到我国投行-证券公司的关注。证券公司虽然普遍为企业做一些私募业务,但只是作为公开发行的辅助手段。

(2)信托公司及各类金融公司

信托和各种金融公司因其高信用评级在私募股权市场中发挥着重要作用。他们大多从事证券金融活动,与特定行业有特殊关系。与证券公司一样,私募股权业务并非信托和各类金融公司的主营业务。但是,随着信托行业的重新定位和中国私募股权市场规模的扩大,很多信托公司和金融公司的原因与证券公司是一样的。考虑到他们将开始重视私募股权业务。

以上是法网小编为大家整理的基金和私募实体的私募流程相关内容。另外,小编提醒,私募基金的发行产品有多种方式可供选择,包括信托公司、证券公司(期货公司)资管渠道、公募基金专户渠道、私募基金管理人自主发行和有限合伙楷模。

猜你还想知道:

◆证券行业定向增发是什么意思?

◆证券定向增发的条件是什么