从今天(21日)起,公募基金首批一季报开始披露。而一些LOF基金或分级基金一季报昨晚率先在深交所网站进行了披露。基金君注意到,根据3月17日证监会下发的《机构监管情况通报》文件要求,各家基金公司都在基金一季报中首次披露了单一持有人持有份额超过20%的情况,一些公司针对单一持有人占比较高的基金提示了五大风险。多只基金披露单一持有人占比超20%情形

3月17日证监会下发的《机构监管情况通报》文件规定:对于报告期内出现单一投资者持有基金份额比例达到或者超过20%的基金产品(前述明确允许单一投资者持有基金份额比例达到或者超过50%的产品等除外),为保障其他投资者的知情权和选择权,基金管理人至少应当在基金定期报告“影响投资者决策的其他重要信息”项下披露该投资者的类别、报告期末持有份额及占比、报告期内持有份额变化情况及产品的特有风险。

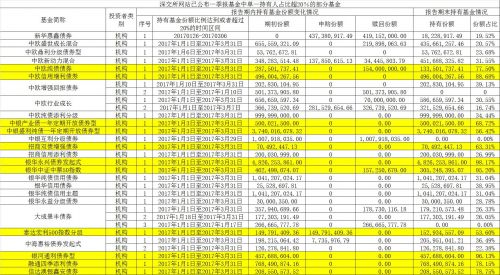

昨晚深交所网站披露的基金2017年一季报中,基金公司已经按照上述要求进行披露。基金君整理深交所LOF和分级基金一季报发现,有多只基金出现单一持有人超过20%的情形,如新华惠鑫一季度有某机构大举申购4.37亿份,其后又赎回4.19亿份,一季末该机构仍持有1823万份,占比19.52%,刚好低于20%。但该机构赎回前,显然占比远超20%。

除了新华惠鑫之外,中欧基金、中银基金、招商基金、银华基金和大成基金等公司都有基金单一持有人占比超过20%。这些持有较多的持有人全部来自机构。从基金类型看,债券型基金是主要类别,这也符合债券基金的机构占比总体较高的事实。由于基金君统计的仅是上市基金,但这足以窥见行业的冰山一角。

有多只基金单一投资者占比超过50%

在众多单一持有人占比超过20%的基金中,有不少基金单一机构占比超过了50%的红线,如中欧纯债单一机构占比达到77.5%,中欧信用增利债券基金单一机构占比则达到88.68%。而银华永兴债券发起式、银河通利债券和银华中证中票50指数基金单一机构占比甚至超过了95%,可以说是“一机独大”。一旦这些机构选择赎回,势必对相关基金产生重大影响。

按照《机构监管情况通报》的要求,对于文件发布前单一投资者持有基金份额占比已达到或者超过50%的存续基金产品,管理人后续不得再接受此单一投资者的申购。

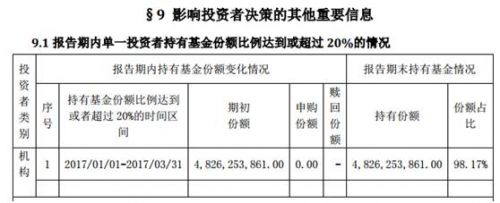

图:银华永兴单一机构占比超98%

银华永兴一季末总规模为49.16亿份,单一机构持有人份额高达48.26亿份,份额如此高的集中度,使得投资人在投资本基金时,将面临本基金的特有风险,银华基金就特别提示了可能存在的五大风险,具体包括:

1)当基金份额集中度较高时,少数基金份额持有人所持有的基金份额占比较高,其在召开持有人大会并对重大事项进行投票表决时可能拥有较大话语权;

2)在极端情况下,当持有基金份额占比较高的基金份额持有人大量赎回本基金时,可能导致在其赎回后本基金资产规模长期低于 5000 万元,进而可能导致本基金终止或与其他基金合并或转型为另外的基金,其他基金份额持有人丧失继续投资本基金的机会;

3)当持有基金份额占比较高的基金份额持有人大量赎回本基金时,更容易触发巨额赎回条款,基金份额持有人将可能无法及时赎回所持有的全部基金份额;

4)当持有基金份额占比较高的基金份额持有人大量赎回本基金时,基金为支付赎回款项而卖出所持有的证券,可能造成证券价格波动,导致本基金的收益水平发生波动。同时,巨额赎回、份额净值小数保留位数是采用四舍五入、管理费及托管费等费用是按前一日资产计提,会导致基金份额净值出现大幅波动;

5)当某一基金份额持有人所持有的基金份额达到或超过本基金规模的 50%时,本基金管理人将不再接受该持有人对本基金基金份额提出的申购及转换转入申请。在其他基金份额持有人赎回基金份额导致某一基金份额持有人所持有的基金份额达到或超过本基金规模 50%的情况下,该基金份额持有人将面临所提出的对本基金基金份额的申购及转换转入申请被拒绝的风险。如果投资人某笔申购或转换转入申请导致其持有本基金基金份额达到或超过本基金规模的50%,该笔申购或转换转入申请可能被确认失败。

而去年以来,基金公司发行了大量对接单一机构的委外定制基金,这类基金的机构占比或大面积超50%,呈现“一机独大”格局。这类基金的风险要格外警惕。小心机构集中赎回带来的踩踏风险。