【徐阳:欧央行放水超预期 或为美6月加息让道】

国金证券大类资产配置,徐阳团队

【事件】欧央行3月10日晚间公布,全面下调三大利率,其中下调主要再融资利率5个基点至0%,预期为维持0.05%不变;下调隔夜存款利率10个基点至-0.4%,符合预期;下调隔夜贷款利率5个基点至0.25%,预期为维持0.3%不变。而且,欧央行增加购买规模200亿欧元至每月800亿欧元,并扩大QE购买范围至包括非银行企业债券。同时,欧央行启动新一轮长期再融资操作(TLTRO),开始时间为2016年6月,持续时间为4年,长期再融资操作的最低利率可以与存款利率一致。

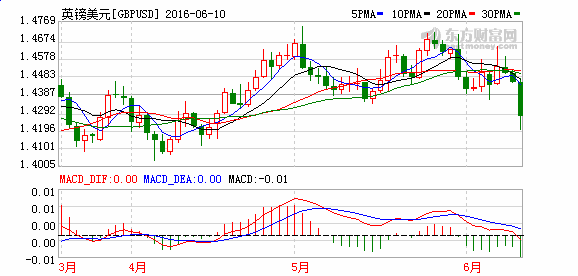

决议公布后,15分钟内,欧元对美元汇率下跌127点或1.15%至1.0844,美元指数上升0.872或0.9%至98.237,欧洲斯托克50指数涨幅扩大至2.3%,美国标普500指数期货上涨19.10点或1.0%至2007.50,德国10年期国债收益率下跌7个基点至0.170%,美国10年其国债收益率上升3个基点至1.888%,COMEX黄金期货下跌9.2美元或0.74%至1240.3美元。

但随后的新闻发布会中,德拉吉称进一步降息的必要性下降,直接扭转了市场预期,令欧元对美元大幅反弹。其中,欧元对美元自低点1.0822大幅攀升至1.1115的高点,美元指数自高点98.422大幅下跌至96.532的低点,欧洲股市整体自高点回落,标普500指数期货亦自高点回落,黄金则自低点的1237.5美元攀升至1264.4美元。

【国金观点】①三大利率同时下调超出市场预期,但强调进一步降息必要性下降。市场对欧央行下调利率的普遍预期为,下调存款利率10个基点至-0.4%,但欧央行在下调该利率同时,下调了主要再融资利率和再贷款利率分别5个基点,这令市场感到意外,同时这部分缓解了负利率对银行业的不利影响。在会后的记者招待会上,德拉吉强调,欧央行利率将在较长时间内维持现有水平或进一步走低,并且利率维持低位时间将远远长于QE时间,但进一步降息必要性下降,这对市场的进一步宽松预期形成打压,欧元闻讯大幅反弹。

②购债规模扩大幅度小幅超预期。市场对欧央行的购债规模的普遍预期为扩大100亿至700亿,上限为购买200亿。扩大的购买规模达到了预期上限,这一度对市场情绪形成提振。同时,将购债范围扩大至包含非银行企业债券,符合市场主流预期。

③新一轮TLTRO缓解负利率对银行业不利影响。定向长期再融资(TLTRO)操作是指,银行可以根据向家庭和非金融企业发放的贷款(不包括放贷),据此额度向欧央行以较低的利率进行再融资,而再融资获得的资金可以偿还现有债务,并可以购买部分高息债券进行套利。此次德拉吉称,将推出四个新的四年期TLTRO项目,这显著的对冲了负利率对银行业的不利影响。此次进行的TLTRO操作为2014年确定的第二轮操作,推出行动符合预期,但推出规模超出市场的预期。

④GDP增长预期和通胀预期下调。欧央行称,将欧元区2016年GDP增长预期从1.7%下调至1.4%,将2017年GDP增长预期从1.9%下调至1.7%,维持2018年GDP增长预期1.8%不变;将欧元区2016年通胀预期下调至0.1%,将2017年通胀预期下调至1.3%,维持2018年通胀预期1.6%不变。德拉吉在新闻发布会上称,欧元区经济增长前景依旧面临下行风险,经济复苏因新兴市场增长放缓和金融市场波动加剧而放缓,预期通胀在未来数月维持负值,认为经济复苏应该由结构性改革来支持。

⑤欧央行此次行动或为美联储6月加息让道。在此次欧央行货币宽松程度超出预期的情况下,欧元汇率却走出V型反转走势,美元指数则明显冲高回落。此前,美联储加息预期有明显升温。欧美央行的货币政策分化预期升温前提下,汇率市场却并未出现明显预期走势。而疲弱的美元,叠加美国劳动力市场的改善和通胀预期的升温,为美联储6月加息创造了较好的环境。

【王汉锋:滞与胀持续并存的可能性有多大?】

中金公司首席策略分析师、董事总经理,王汉锋

昨天公布的中国二月份CPI数据超预期,进一步推升市场对中国“滞胀”的担心和讨论。再加上近日市场走势纠结,悲观气氛再次弥漫。

我们简单快评如下:

当前中国“滞”与“胀”同时持续存在的可能性较低。滞胀的成立需要满足三个条件:1)高通胀(至少高于历史均值);2)高通胀持续;3)增速低迷。在目前的中国,“滞”与“胀”同时持续存在的可能性比较低。实体经济的表现为在政府稳增长的措施之后,物价预期有所回升,同时结合部分大宗商品在之前已经大幅下跌,物价同比在回升之中,而实体经济的改善还未被广泛的观察到。往前看,如果实体经济没有改善,那么目前看到的“胀”的趋势不可持续,物价上涨压力将退却;而如果物价回升是持续的,那么可能表明需求可能被低估,目前所看到的所谓“滞”也将是暂时的。在过去短短的十年中,我们已经多次看到市场上有“滞胀”的担心,2008年上半年通胀高涨时,市场有滞胀担心,这一担心在2008年年底很快转为持续通缩担心;在2009年上半年政策大幅放松时,市场又重新回到滞胀担心,但随后增长的复苏,打消了这种的担心。目前的情况,有点类似“2009年年初”,这就是为什么我们之前说“迷你版2009”的观点。

对滞胀的研究。对滞胀有担心的投资者,可以参看我们在2008年5月5日发表的《高通胀时期的股市前景分析》。报告虽然结论针对当时的事情情况并不一定切合当前的市场,但里面关于滞胀的分析以及当时市场的表现特征,可以供对滞胀有担心的投资者参考。总体上说,在滞胀的条件下,股市难有系统性表现,受供给侧冲击而价格上涨的板块整体跑赢。至于有些研究将1980年代后期日本的表现称为“滞胀”,这可能是一些误解,在海外比较严格和严谨的文献研究中暂时没看到类似的分类。

对所谓“滞胀”的担心反应目前市场情况的艰难。我们之前基于政策稳增长的预期与市场预期普遍的悲观,认为当前市场情况有点类似2009年年初,并提出市场可能类似“迷你版2009年”的观点。目前物价预期已经回升,但实体经济的改善根据普遍调研的情况来看,还并不是广泛的、强劲的。目前市场对“滞胀”的担心反应了市场情况充满挑战,暂时我们依然维持“迷你版2009”的判断。后续情况的演变,到底是沿着“需求继续复苏”还是“物价暂时抬升后续回落”的路径来演进,需要持续观察。前一种条件对股市短期有利,而后一条路径对股市则是相对负面的。我们后续仍将继续跟踪地产销售与开工、基建等综合的情况来判断哪种路径最终实现的可能性较大。

【周浩:欧元暴涨,中国央行应倾向于维稳】

德国商业银行亚洲高级经济学家,周浩

欧元在隔夜的疯狂表现之后,问题留给了中国央行。

去年12月4日,欧洲央行降息幅度小于市场预期,导致欧元兑美元飙升3%。当天,在市场注意力集中在欧元身上时,中国央行成功在尾盘将人民币兑美元的即期价格贬破6.40,由此拉开了长达一个月的人民币的小幅快速贬值,并在年底将人民币兑美元的汇价定在6.50的位置附近。

昨晚欧元的大跌大升之后,留给中国央行的判断时间不足,空间也变小了。

简单来说央行需要考虑6.50这一位置的重要性。人民币的弹性不足导致了在每一个整数心理关口,央行需要为市场作出选择。从近期的表现来看,央行一旦选择突破某个整数关口,市场最终只能选择跟随。比如说在去年12月贬破6.40,今年1月贬破6.50。离岸市场在6.70上方位置央行出手,并一路升破6.60。

在这些整数关口的表现告诉我们,央行一旦表明态度,市场不管是否愿意,最终只能接受,否则未来将会承受更大的“止损”痛苦。

对于央行来说,选择也并非易事。这是因为,一旦人民币兑美元升破6.50,那么市场可能会解读为央行希望人民币跟随一篮子货币升值。如果欧元如日元此前的表现一样继续向上突破,那么人民币按逻辑则要进一步升值,从技术上来说,人民币汇率则落入6.40-6.50的交易区间,换句话说,6.50从“底”变成了“顶”。

小幅升值对于央行来说并非不可接受,但却限制了未来的政策空间,这是因为一旦有一天人民币面临贬值压力,央行则可能更为小心地引导人民币贬破6.50。这是因为一旦在贬值窗口期到来时,破“顶”可能会导致市场快速推贬人民币。一旦市场反应出现“过度”,那么央行则需要再度大幅度干预。

这其中的一个问题是,由于企业整体处于美元债务去杠杆,因此市场上的美元卖盘较少,因此人民币在走强的过程中,央行只需要买入较少的美元,就可以放缓人民币的升值进程。但倒过来,一旦人民币走贬,市场上的跟风美元买盘则比较多,央行干预则需要抛售更多的美元。这也意味着央行从自身的“口袋”考虑,也可能更倾向于“不折腾”。

接下来的一个问题是,如果欧元和日元持续目前的强劲表现,那么有企业可能需要考虑对冲这些货币的风险,即买入欧元和日元。但这样的行为也会影响到外汇储备。央行如果卖出自身的欧元和日元,事实上也会减少自身的外汇储备。

从近期中间价的表现来看,央行似乎并不希望人民币升破6.50,可能也考虑到了“上上下下”带来的不确定性更强,成本也不一定划算。那么最有可能的结果是在6.50附近进行一段时间的纠缠。

【董登新:注册制是市场化改革的试金石】

武汉科技大学金融证券研究所所长,董登新

短短一句话:谣言不攻自破。因为今年政府工作报告没有出现“注册制”三个字,因此,有人怀疑:中央决定、人大授权的注册制改革,可能不搞了,或是无限期延后了。但是,近日证监会副主席李超明确表态,注册制改革仍是进行时,没有拖延,更没有中止。这是改革的声音!也是市场化改革的决心!

2013年11月,**十八届三中全会首提“市场决定性作用”。全会公报提出,“经济体制改革是全面深化改革的重点,核心问题是处理好政府和市场的关系,使市场在资源配置中起决定性作用和更好发挥政府作用。”

从十六届三中全会提出“更大程度地发挥市场在资源配置中的基础性作用”,到十八大提出“更大程度更广范围发挥市场在资源配置中的基础性作用”,再到十八届三中全会提出“使市场在资源配置中起决定性作用”, 从“基础性”到“决定性”,说明“市场之手”与“政府之手”的作用主次分明,这体现出中国坚持社会主义市场经济方向的坚决态度。

目前,A股二级市场大体实现了真正的“市场化”,除了T+1、涨跌停板制及融券限制,基本上没有任何行政管制。然而,A股一级市场却是全盘行政管制,市场机制完全失灵。这正是A股“政策市”的源头或根源所在。因此,A股一级市场必须“去行政化”,解决问题的唯一通道就是实施注册制,除此别无他途,也无退路!

为此,2013年11月**十八届三中全会正式决定推行股票发行注册制。2015年1月,证监会主席肖钢在2015年证券期货工作年会上讲话,明确指出:“注册制改革是2015年中国资本市场的头等大事。”然而,一场大牛市突然袭来,为了保护或呵护来之不易的大牛市,监管层被迫推迟了注册制改革。也就是说,牛市不适合改革。

2015年12月,人大授权国务院“加速”注册制改革,授权从2016年3月1日生效。然而,由于2月29日股市再次探底2638点,监管层火速表态:注册制从3月1日可以开始实施,但不等于必须从3月1日开始推行。言外之意:熊市也不适合改革。

中央决策、人大授权,又能怎样?这就是中国特色的A股“政策市”:一项改革政策能否出笼或落地,要由股市涨跌作主,要看股市脸色。你从来未听说过吧?牛市不适合改革,熊市也不适合改革,难道只有猴市适合改革?

今年两会,政府工作报告提出了今年资本市场改革的主要工作,仍是多层次、市场化、法治化、国际化,但市场化改革的内容没有展开,也没有提及“注册制”三个字,因此,有个别媒体解读政府害怕“注册制”,或许可能延缓或取消注册制的实施,这就是中国A股“政策市”潜规则!

两会期间,刚上任的证监会刘主席,在回答记者采访时,他表示:“证监会顾名思义(就是)监管,从严监管,依法监管,全面监管,只有监管才能保证改革的措施顺利实施。刘士余表示,将尽自己努力,忠于中华人民共和国法律,保护广大股民合法权益,而加强监管本身也是保护投资者的合法权益,因为监管的基本底线和目标就是保护投资者。刘士余强调,听完总理的政府工作报告,大家应当对中国资本市场发展更具信心。”

是的,刘主席讲得太好了,证监会的本职工作就是“监管”,但落脚点是保护投资者。大家懂的,监管毕竟是事后监管,是对投资者的“被动”保护,而对投资者的“主动”保护,则要求监管层必须设计出符合三公原则(公平、公正、公开)的市场游戏规则,这样的规则一定能唤醒投资者的风险意识及自我保护意识,并学会“用脚投票”。只有这样的市场环境,才能真正实现“买者自负”、“卖者有责”,才能让投资者更自信、更成熟,这才是对投资者的“主动”保护。

有什么样的游戏规则,就会培养出什么样的游戏者。一个好的A股制度,可以让投资者不断成长、成熟;一个坏的A股制度,可能让股市变赌场、股民变赌徒。因此,革除制度缺陷,完善游戏规则,才是真正对投资者负责,也是对投资者最好的保护与呵护。

反过来讲,一个有缺陷的A股制度,只会误伤好人、便宜坏人,即便你严惩犯罪,也会吓坏好人,让好人变成无辜者、受害者。因此,制度(规矩)是本,监管(依法)是标。唯有标本兼治,方可卓有成效。

众所周知,IPO核准制的主要特质,是行政审批、过度行政管制,政府大包大揽、越俎代庖,其实质是否定市场决定作用,扭曲市场机制。比方,哪家企业有资格IPO,何时IPO,IPO定价多高,谁有资格打新及打新的数量,这一切必须由政府说了算,发行人、投资者没有自主权和话语权。在A股一级市场,“政府决定”取代了“市场决定”,政府在一级市场全包办、全担保、全背书,投资者形成依赖心态,不会“用脚投票”,没有风险意识,缺乏自我保护意识。结果应了一句话:股市暴跌骂政府,股市赔钱找政府。没人找法律,更无人找肇事者。

正因如此,市场化改革成为当务之急,废除核准制,推行注册制,成为资本市场“中央决定、人大授权”的头等改革大事。这是改革的勇气和决心,也是顶层设计范畴。

IPO注册制的实质是A股一级市场“去行政化”,还原市场属性,尊重投资者选择,发挥市场决定作用,让一级市场的投资收益与投资风险高度对称。因此,注册制的本质是市场化,除此之外,别无他意,也毫不神秘。说得再直白一些,注册制就是要证监会放权、还权市场,让各方市场主体责任归位,这样才能让证监会集中精力和时间,强化市场监管,严打证券犯罪。放下的是行政审批权,承担的是监管使命,这需要勇气和决心。

注册制没有标签,没有固定格式,我们没有必要先入为主,胡乱想像,有些人甚至故意将注册制妖魔化、歪曲事实。这是很可悲的!为此,证监会应该充分利用人大授权,尽可能在3月份公布注册制草案,一边锁定市场预期,一边征集社会意见,这样,可以让尘埃落地、让谣言不攻自破。注册制一日不落地,中国股市就很难真正好起来!

牛市不敢改革,熊市也不敢改革,这是什么道理?改革怎能看股市脸色行事?股市波动是日常短期行为,股市改革则是长远根本大计。将股市改革进程与股市涨跌直接挂钩捆绑,这样的做法不可思议,也不可取。

事实上,改革是有风险、成本和代价的,不可能四平八稳、风平浪静。改革者需要勇气、智慧和魄力,改革领导者更需要个人魄力和魅力,并将个人荣辱置之度外,排除险阻、克服万难,方可成大事。一些人总爱挂在嘴边的、最轻松、最不负责任的话,就是“现在时机尚不成熟”、“等时机成熟后再慢慢来”,然而,在现实中,理想主义改革模式是根本不存在的,也是行不通的,但这种“不作为”的思维模式,不仅危害大,而且害死人!