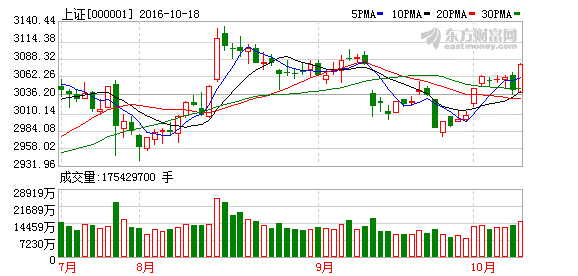

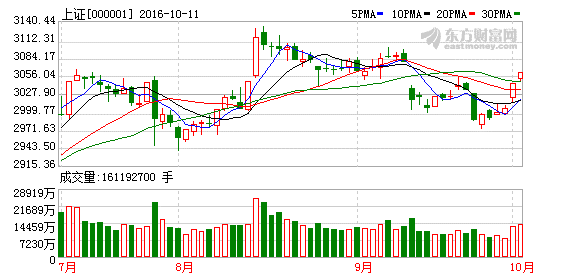

【国信证券:加入MSCI后新兴市场股市表现比较】结果显示:(1)存在一定的宣告效应,宣布加入MSCI指数后的五个交易日内新兴市场股市平均约有2%到5%的上涨,但后续并不持续。(2)纳入MSCI指数后大概率上涨。纳入MSCI指数后半年和一年后,股市上涨的概率高达77%和69%,平均上涨的幅度为8%和27%。(国信证券) MSCI即将宣布是否纳入中国A股,本文总结比较了土耳其、韩国、匈牙利等13个新兴市场加入MSCI指数后股票市场的表现情况:

MSCI即将宣布是否纳入中国A股,本文总结比较了土耳其、韩国、匈牙利等13个新兴市场加入MSCI指数后股票市场的表现情况:

本次宣布将要纳入A股的主要是MSCI全球指数及其下属的MSCI新兴市场指数。MSCI新兴市场指数于1988年开始发布,我们考察了除1988年创始国以外,后续市场纳入MSCI指数后股票市场的表现,包括土耳其、韩国、匈牙利等13个样本。

我们主要研究了加入MSCI指数对本国股市影响的两种情况:(1)宣告效应,即宣布加入MSCI后短期内市场表现;(2)纳入效应,考察加入MSCI后1个月、3个月、6个月、12个月的股市收益率表现。

结果显示:(1)存在一定的宣告效应,宣布加入MSCI指数后的五个交易日内新兴市场股市平均约有2%到5%的上涨,但后续并不持续。(2)纳入MSCI指数后大概率上涨。纳入MSCI指数后半年和一年后,股市上涨的概率高达77%和69%,平均上涨的幅度为8%和27%。

【延伸阅读】

中信证券:预计MSCI今年宣布纳入A股的可能性为60%

策略观点(杨灵修)

1、与市场不同的是,我们认为应从更长的时间跨度,和全球资本市场的宽度来看待MSCI的决议背后的中国市场发展,从而在大趋势上去定位中国资本市场构成要素:H股、B股、海外中概股以及A股等,关注分割市场的发展。

2、现在H股有一个问题是,它以传统经济为主。97香港回归后,政府鼓励大量内地公司赴港上市,以金融(如四大国有银行)和能源(如两桶油)为主,两板块相加权重占H股近40%。A股市场对新经济企业的追捧,也导致内地现有最具有活力的公司缺乏赴港上市动力。随着内地市场更开放,内地企业“走出去”,有很多公司选择在除香港的海外(如美国)上市。MSCI于去年宣布,将海外上市的中资公司(美国ADR,如阿里巴巴、百度等)纳入指数,扩大MSCI指数覆盖范围。目前MSCI China 的155只标的中,已包括H股、红筹股、P股、B股和中概股,但独缺A股。MSCI指数推动将A股纳入其中,将成为“迈向统一中国市场”最后一步。

3、预计MSCI今年宣布纳入A股的可能性为60%。具体来看,去年阻碍A股纳入MSCI的因素主要集中于市场准入制度方面,包括投资配额分配程序、资本流动性限制和收益所有权界定三个问题。经过一年的努力,A 股市场在上述三个方面均取得了一定的进展:1)投资配额分配程序:走向程式化、透明和可预测,基于资产管理规模分配基础及新增额度;2)资本流动性限制:允许开放型基金按日汇入汇出资金,本金锁定期由1年缩短为3个月;3)收益所有权界定:证监会明确认可“名义持有人”和“证券权益所有人”概念。在中国监管层的积极配合下,虽然仍然存在包括反竞争条款在内的一些制度不健全,但预计并不会对A 股纳入MSCI产生实质影响和阻碍。

4、短期看,若A股以5%权重纳入MSCI指数,带来的增量资金在1400亿人民币左右,其中被动配置性资金量大概在230亿左右。根据MSCI公告和相关计算,A股初始纳入比例为5%,MSCI新兴市场指数、MSCI亚洲市场指数、MSCI全球市场指数中增量资金为165亿美元、26亿美元、28亿美元,合计为219亿美元(约1400亿人民币),若只考虑被动配置性资金,约230亿人民币。A股纳入MSCI的过程也将是渐进式的,当全额纳入时,MSCI新兴市场指数、MSCI亚洲市场指数、MSCI全球市场指数中对应的新增量资金预计分别为2730亿美元、414亿美元、644亿美元,合计为3800亿美元(折合人民币2.5万亿人民币)。中长期看,A股纳入MSCI将提高国内资本市场流动性,促进A股国际化,进一步开放中国资本市场,优化投资者结构,并进一步推动人民币走向国际舞台。

5、预期受益标的:MSCI发布的符合条件的A股成分股为421只。我们模拟421只个股,从绝对权重出发,若A股纳入MSCI指数,预计最受益的个股为:中国平安、招商银行、浦发银行、贵州茅台和兴业银行。我们将增量资金除以日均成交金额,得到受增量资金边际影响最大的个股为华能国际、浦发银行、中国电建、工商银行、农业银行。

银行观点(肖斐斐)

1、重点关注基本面的变化。银行股的估值普遍在0.7-0.8PB左右,这一估值隐含的不良资产率在8-10%左右,这是一个很悲观的预期。目前投资者关注两个银行方面的问题,即银行不良贷款风险暴露的程度和速度。如果银行债务化解进程比预想得要好,则有利于板块投资情绪恢复。如果16年上半年的前瞻性指标(逾期贷款和关注贷款)走稳,则更有利于板块投资。

2、预期受益标的: H股已经被纳入MSCI,其包含的股票已经可以追踪。如果A股成功纳入MSCI,并且海外资金成功进入的话,A股特有的股份制银行和城商行将受益更多,如兴业银行、浦发银行、平安银行、北京银行、南京银行、宁波银行等。

非银金融观点(邵子钦)

1、保险行业:1年前我们调降保险评级,因为预期无法实现5-5.5%的长期投资回报率假设,目前维持这一判断。由于我们预计未来5年长期投资回报率3.5-4.5%,与精算假设相差100-150BP,而公司只给50BP的弹性空间,影响了内含价值估值法的参考价值。因此建议增加对PB估值的考量。日本、欧洲寿险估值0.5-1PB。中国应高于该估值水平,但也达不到现在1.7PB的水平,还需要调整估值。相比之下,产险更具价值。

2、证券行业:调低评级一年来,经纪业务量价双杀符合预期。2016年预计净利润同比下降60%,经纪业务和两融合计占收入48%。预计2016年ROE6%多一点,再考虑20%救市资金可能造成的净资产下降,2016年净资产增幅非常有限。从这个角度来看,1.2PB的所谓历史估值,并不是底部。建议关注经纪业务人均产能比较高的国信、广发、国金、华泰。业务进展需要继续观察,股价需要继续调整。

家电观点(金星)

1、在历史上,家电行业配置比重偏高,2012年占过前3名,截止到2013年底占满30%的配置额度。这一趋势在2014年发生变化,QFII在格力、美的持股比例降到20%以下,这主要受到宏观因素影响。

2、从今年的行业特点看,1、2月呈抗跌性,体现为白黑电的抗跌;3、4月呈进攻性,体现为厨房、小家电的修复性;5、6月行业抗跌性依然存在,但进攻性不足。在接下来的6个月,预计厨房电器行业最先收益于房地产后周期;二线龙头公司受益于早期龙头,具有快速提价的空间。对于白色家电,空调是去库存的核心,并且去库存过程可能会持续到年底,行业才能恢复正常。但是,行业的去库存、个股的分化都不是影响股价的驱动因素,“便宜”才是王道。对于未来一年的判断,我们认为“业绩确定,安全至上”,也就是说选择业绩稳定、估值安全的个股。

3、预期受益标的:小天鹅、美的(白色家电龙头);格力(预计复盘后估值具有修复性);老板电器(符合外资选股标准)

地产观点(陈聪)

1、从最近“地王”、“面粉贵过面包”这一热门现象谈起,我们发现2013年至2015年北京新房上涨35%,以前的地王取得的毛利率低于平均水平,约为20%。在上一轮房价上涨中,北京、上海、深圳上涨速度很快,就像现在的很多二线城市。如果二线城市房价能像北京一样上涨30-40%,项目才能够保本,否则就会亏损;如果能像深圳一样的上涨速度,才能实现盈利。

2、那么,为什么还要买地?预期未来房价上涨,为什么不直接买房?原因在于:一是存量土地很大,但在任何一个时间点,能选择的土地很少;二是地价总是由最激进的那一部分人和土地供给决定的;三是企业资金慢周转的成本小,现在企业年化资金成本在5%以下;四是对于企业而言,买地为企业带来了销售额,企业影响力扩大,同时避免企业在某个时点出现断档,员工、管理层无事可做。本质上,这一现象说明全行业生产资料昂贵,缺乏投资方向,行业缺乏人才和战略。地产行业的成长性失去很久了,市场怀疑行业的可持续性存在问题。政策上,会长期保持一个稳定状态。

3、我们认为,行业将会呈现“N”型变化。“N”型变化是指中间下降的底部和起点的位置差不多,向下调整到位后还会有一波上涨,大致会发生在2016年4季度,最迟年底。与2011年不同的是,考虑到今年杠杆率下降、按揭率等变化,预计2016年4季度的房价还会上升。

4、行业的毛利率会受到很大的挑战,转型问题也受到关注。考虑整个地产股本身资源的价值,地产NAV处于严重折价的状态。市场普遍的NAV测算很保守,采用的测算方法是假设开发法,也就是假设房子卖掉后的价值,折价大概为60-70%。

5、我们推荐的前提,一是愿意分享、分红的公司,市场上现在也有股息率为4%的公司;二是能克制拿地欲望的公司,而不是疯狂拿地的公司。

6、预期受益标的:金融街、招商蛇口、嘉宝集团

食品饮料观点(黄巍)

1、加入MSCI将带来投资理念和长线投资的机会。我们推荐两个方向:一是防御性板块,如一线的白酒茅台、五粮液、洋河。二是高速成长板块,如互联网坚果电商,比如好想你收购百草味等值得关注。

2、从长线资金及长期消费升级的价值看,一线白酒仍有可能继续提升,主要有三方面原因:1)通货膨胀,白酒的定价能力大于红酒、啤酒,将在中秋前后体现;2)白酒的终端动销比较稳定,考虑基本面理想、完成的销售量目标、白酒投资属性带来的社会补库存需求;3)估值低,估值会有所回升,主要受到A股加入MSCI等事件的刺激。同时,新产品带来收入业绩和变化的公司值得关注。

3、预期受益标的:茅台、五粮液、洋河、好想你

总结

最后,需要强调的是,我们预期MSCI纳入A股的概率为60%。国内投资者普遍对MSCI预期偏高在70%以上,海外投资者则为50-60%。目前海外投资者普遍关心的问题在于对反垄断条例的限制、A股市场中国家队持股较高可能影响海外资金流入和A股波动性比较大。我们认为,MSCI是一个商业组织需要充分考虑客户的反馈,海外投资者对于A股的这些顾虑可能会影响纳入的进程。

投资机会>>>

MSCI周三凌晨给A股痛快话 哪些股票将受益

观点评论>>>

投行美银:MSCI主要客户反对纳入A股

救命稻草>>>

A股惨烈大跌 MSCI能否成其救命稻草?