近日,国金证券(14.440, 0.18, 1.26%)再次对10月18日提交的公募基金管理资格申请进行补正,这意味着,国金证券有望成为继华泰证券(20.250, 0.00, 0.00%)资管子公司之后拿到公募基金管理资格。据了解,目前已有12家券商获得公募业务牌照,总计发行规模约800亿元。不过,对比传统公募,券商系公募在规模、产品种类以及服务质量方面仍有提升空间。

规模多在“温饱线”下

Wind数据显示,截至10月底,共有12家证券资产管理有限公司获得公募牌照,合计规模约800亿元。按照公募基金“百亿温饱线”的说法,目前超过百亿规模的公司有两家,其余十家均在百亿规模以下。

从公布的数据来看,东方证券(16.680, 0.14, 0.85%)资产管理有限公司规模为395.58亿元,财通证券资产管理有限公司规模为138.33亿元,东兴证券(23.680, 0.24, 1.02%)规模为85.59亿元,中银国际证券规模为54.06亿元,长江证券(12.170, 0.02, 0.16%)资产管理有限公司规模为43.10亿元,山西证券(14.590, 0.12, 0.83%)规模为41亿元等。而规模不足十亿的公司有两家,规模最小的是国都证券,仅为1.64亿元。

Wind数据显示,截至11月10日,目前还有已发行结束或正在发行的4只基金,分别来自东证资管和东兴证券各1只混合基金、长江证券资管1只货币基金、浙商证券资管1只定增基金,另有10只基金正在排队申请等待核准。据统计,今年以来,共发行券商系公募基金22只(各份额合并计算),合计规模约400亿元。

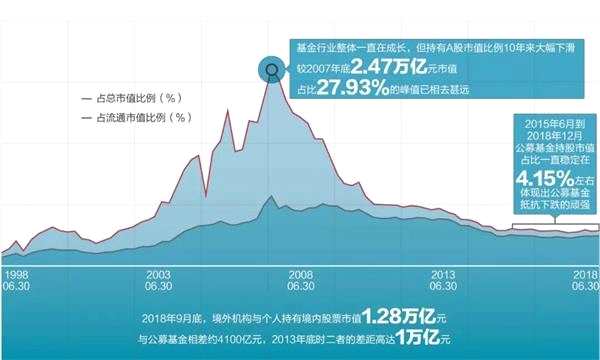

市场人士分析,单就这些数据来看,今年券商系公募的基金发行有所提速,但对比公募基金的整体情况,这一规模就显得有点边缘,占比不足1%。另外,目前还有3家券商系公募未有一只产品问世。

Wind数据显示,截至11月10日,今年以来公募领域成立的新基金总数为1288只。中国证券投资基金业协会公布的最新数据显示,截至9月末,公募资产规模已经突破8.83万亿元,再创历史新高,环比增幅达到3.59%。但这一规模由107家基金公司、有公募牌照的12家券商或券商资管、1家保险资管共同管理。因此,业内人士表示,券商系公募基金的增长速度仍有待进一步加快。

“绝对收益”色彩浓

记者查阅12家已获公募资格的券商或券商资管发行产品情况时发现,在产品数量方面,除东证资管外,其他券商系公募都在个位数。同时,券商资管产品中往往会针对机构客户以及一些高净值客户,专注于绝对收益,因此产品同质化程度高,相对单一。

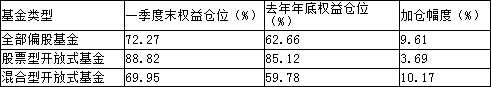

据不完全统计,在12家已获公募资格的券商或券商资管所发行的基金产品中,混合型基金有28只,占据半壁江山,其中东证资管最多,共有18只;固定收益类产品16只,含货币基金4只、债券基金10只和保本基金2只,仍是东证资管最多,共有6只债券基金。不过,股票型基金明显缺失,再加上混合基金中的偏债和平衡型产品,中低风险的类固收产品已占比近半,这主要与股票型基金的仓位要求有关。

从近三年的发展来看,券商系公募发行代表主动管理能力的权益类基金也不多见,前述券商系公募仅有一半发行了混合基金,其他6家多通过货币基金或债券基金来试水公募市场,并未展现出应有的投研实力。

对此,一位券商的基金分析师表示,由于大小集合的资金门槛限制,券商过去通过集合类产品积累的客户更多来自机构和高净值人群,这类资金强调绝对收益。相比传统公募,券商整体的固定收益投资能力较强,这样的产品设置也符合券商资管一贯的定位。

另一位分析师表示,取消大集合后,券商纷纷争取公募基金牌照,但多数也只是奔着这块“牌照”而来,至于如何发展公募业务,许多并没有具体筹划。目前发行的一些公募产品,也是换汤不换药的大集合的变种,只是产品审批严一些,规模大一些,申购起点低些,仅此而已。

人才瓶颈制约发展

业内人士表示,依托券商系资管公司“突出的主动管理能力、追求绝对收益的理念以及灵活的投资操作”等诸多优势,市场对优质券商系公募产品的追捧或成为常态。不过,记者通过对这几家券商系公募的数据梳理发现,目前共有30位基金经理任职,其中具有公募基金背景的有7位,来自保险的有3位,余下20位均来自券商内部,占近七成。Wind数据显示,基金经理平均年限在5年以上的,仅有山西证券一家;中银国际证券和东证资管排在其后,分别为3.19和2.83年,剩下几家均在2年以下。另外,基金经理年限最小的仅为0.02年。

据证券业协会数据,目前全部116家券商的投资主办,其角色类似基金经理,人数为1425人,与现有公募基金经理人数相当。但券商自身的资管计划需要运作,很难再从中抽调人员来单独管理公募资产。券商系公募投资人才十分紧缺,可能严重阻碍券商系公募发展公募产品。

同时,《基金法》第十九条规定,公开募集基金的基金管理人的董事、监事、高级管理人员和其他从业人员,不得担任基金托管人或其他基金管理人的任何职务。这意味着,券商母公司高管不能在资管子公司担任高管,其在高管人才的储备上或也不足。

此外,券商系在信息披露制度方面也亟待完善。记者在查阅各家券商资管网站时发现,绝大多数公司都将公募产品与众多资管计划产品混合排列,没有单独对公募系产品进行分类。济安金信基金评价中心主任王群航表示,券商系公募的信息披露在透明、公开程度上有待进一步提高。