【保本基金惊现比例配售 大资金看空后市?】除资产配置荒带来的契机外,保本基金稳健的表现也是其成为资产配置“新宠”的一大助力。数据显示,2014年,保本基金的平均收益率为17.6%,大幅高于2013年2.28%的收益水平。有基金业人士表示,或与2014年IPO重启保本基金参与打新密不可分,当前保本基金走热也与IPO重启有关。11月11日,华安安益保本混合(以下简称华安安益保本)宣告提前结束发行,并创造年内保本基金募集最优成绩——该基金仅耗时8天,便完成了50亿份的发行目标,最终还因申购资金过多,触发末日比例配售机制,成为基金界的“双十一”爆款。

火山财富注意到,权益类产品发行好坏往往与股市表现呈现正相关,固定收益类产品则常与股市玩着“跷跷板”的游戏。自9月中下旬以来,A股出现一波反弹行情,按照常理推断,此时的权益类产品应更受追捧。然而,诸如华安安益保本这类保本型产品却供不应求,这种反常现象背后究竟有何玄机?来看记者调查。

保本基金发行火爆

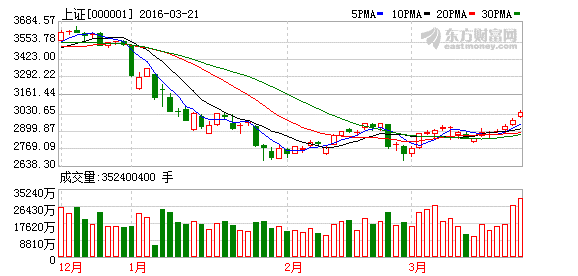

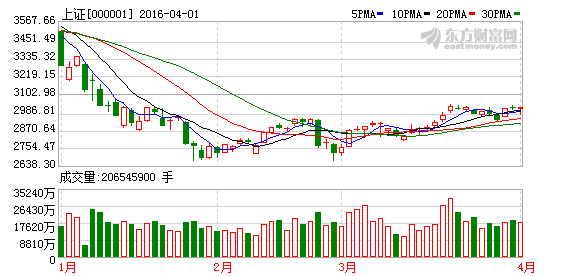

6月以来,股市下跌、IPO暂停、银行理财产品收益大幅下降,前期大红大紫的权益类产品风光不再。数据显示,权益类基金发行规模从之前每月动辄千亿元萎缩至目前的数十亿元,即使近期沪深两市大幅反弹,其发行数量和规模都大不如前。

就在权益类产品黯然失色之际,资产配置的天平已悄然倾向另一端。

火山财富注意到,近期,保本基金的热度不仅超越风险偏好较高的权益类基金,连其他低风险产品也鞭长莫及。火山财富统计发现,9月至今,市场发行规模较大的基金多为保本基金,包括建信安心保本二号、国投瑞银境煊保本、南方顺达保本、长城久祥,以及方才结束发行的华安安益保本,对应的发行天数和规模依次为35天和49.64亿份、5天和30亿份、28天和29.79亿元、15天和29.79亿份、8天和50亿份。

值得关注的是,华安安益保本仅用了8天,便完成50亿份的发行目标,还触发了末日比例配售机制。显然,促成这一优秀业绩的并非中小投资者,更多是大户甚至机构投资者。而该基金发行期正处于A股“牛市”呼声再起之时,这些大资金的动向就不免让市场浮想联翩:它们去买固定收益类产品,是因为不看好股市吗?

获大资金积极申购

首先,我们需要知道,这些购买保本基金的资金来自何方?

一位资深的基金渠道经理告诉记者:“目前购买保本基金的投资者,以5万~50万、100万~1000万两个区段居多,其中5万~50万区间多是之前购买过1~2年期银行理财产品的,因为目前理财产品收益下滑才转向保本基金,100万~1000万区间是以前参与非标类信托和结构化产品的客户群。另外,机构也有积极申购保本基金,我们接了部分,也拒绝了很多。”

如此看来,在资产配置荒的大环境下,众多厌恶风险的资金选择了保本基金。

保本基金即是指投资者在保本周期内,可以拿回原始投入本金。保本基金通常采取一种叫投资组合保险技术(CPPI)实现保本,这种技术的基本思路是将大部分资产投入固定收益证券,以保证保本周期到期时能收回本金;同时将剩余的小部分资金乘以一个放大倍数投入股票市场,以博取股票市场的高收益。这样,如果股票市场上涨,CPPI按照放大倍数计算出的投资股票市场的资金会增加,从而增加基金的投资收益;相反,当股票市场下跌时,CPPI计算出的投资于股票市场的资金量会减少,基金会将一部分资金从股票市场转移至风险较小的债券市场,从而规避股票市场下跌的风险,以保证基金总资产不低于事先确定的安全底线。

保本基金基金代码基金简称今年以来收益手续费操作000030长城久利保本混合36.21%1.20% 0.60%购买 开户购买180028银华永祥保本26.07%1.20% 0.60%购买 开户购买000166中海安鑫保本25.44%1.20% 0.60%购买 开户购买020018国泰金鹿保本混合24.16%1.20% 0.60%购买 开户购买519675银河润利保本混合22.38%0.80% 0.60%购买 开户购买000066诺安鸿鑫保本混合21.42%1.20% 0.60%购买 开户购买,天天基金研究中心,截至日期:2015-11-13

除在投资过程中使用保本技术外,一般保本基金还会有信用良好的基金担保人。有业内人士表示,通常股市的好坏与保本基金的超额收益息息相关。同样,保本基金热销也会促使其部分资金流入股市。从历史数据来看,2006、2007和2014年三年牛市中,保本基金的平均收益分别为35.42%、64.53%和18.77%,而在熊市中的表现也较为抗跌。

分析人士指出,6月以来股市史无前例的大跌,提高了许多投资者的风险意识,此时选择保本基金是低利率下低成本博弈的选择,即可以获得一个“安全保障”,也能分享IPO重启和股市风险释放后的红利。因此,保本基金热销代表机构不看好A股后市的观点,就明显有失偏颇。

保本基金或迎投资良机

除资产配置荒带来的契机外,保本基金稳健的表现也是其成为资产配置“新宠”的一大助力。数据显示,2014年,保本基金的平均收益率为17.6%,大幅高于2013年2.28%的收益水平。有基金业人士表示,或与2014年IPO重启保本基金参与打新密不可分,当前保本基金走热也与IPO重启有关。

今年以来,保本基金的业绩也表现不俗。截至11月11日,华安保本的累计收益率为39.89%,在所有保本基金中排名第一。长城久利保本则以38.43%的收益率排名第二。长城保本、银华永祥、建信安心保本、中海安鑫保本等14只基金收益率超过20%。仅有东方赢家保本、华富旺财保本、博时招财一号大数据、交银荣和保本等收益率为负。

有业内人士指出:“当前保本基金有不错的投资环境。首先,在央行连续降准降息的背景下,债市仍有走牛的动力,利于保本基金固收端增收。其次,经过前期的市场调整后,权益类市场也迎来建仓良机,保本基金可以分享股市红利。另外,随着IPO的重启,保本基金又可以分享打新带来的收益。”

其进一步分析称:“很多股份制银行之前卖的信托、高收益理财正逐步到期。购买这些产品的客户风险承受能力低,预期收益在6%~10%,且不完全认可股基,风险偏好仍以固收产品为主,所以保本基金也就成为目前市场的新宠。”

延伸阅读

保本基金如何选

既然保本基金可保障本金安全,又能获得一定的超额收益,那么投资者该如何挑选保本基金呢?

火山财富了解到,保本基金的一般保本周期为三年,以后每隔三年为一保本周期。如果投资者要获得保本承诺,购买时点就非常重要。据目前大部分保本基金的保本条款显示,投资者在基金发行期认购,两个保本周期的过渡期申购,或是从上个保本周期转入当期保本周期并持有到期的基金份额,均可享受保本承诺。但投资者若在保本周期内申购或转换转入,保本基金是不承诺保本的。

其次,如果在三年保本周期内提前赎回,基金管理人也不承诺保本,且投资者要承担较高的赎回费用。从这点出发,选择保本基金应以正在发售中的保本基金为主。此外还要考虑基金公司的综合实力以及担保人信用等因素。

目前正在发行的保本型基金有新华阿鑫二号保本混合和国泰新目标收益保本混合。

新华阿鑫二号保本混合基金在11月11日~17日(包含周六、周日)发行,募集上限为30亿元,目前普通投资者仅可通过淘宝网“招财宝”平台进行认购。招募说明书显示,新华阿鑫二号为保本型混合基金,保本周期为24个月,采用CPPI投资策略,同时引入瀚华担保股份有限公司提供担保。

新华阿鑫二号的基金经理为姚秋。数据显示,今年以来,其管理的新华阿鑫一号保本混净值增长19.92%,新华阿里一号保本混合净值增长18.78%,均位于保本基金前列。新华阿鑫二号管理费为0.80%/年,托管费率0.1%/年,最高赎回费率为0.5%/年,销售服务费为0.1%/年(免认购费);综合成本为1.5%~0.9%/年(持有到期).

由邱晓华管理的国泰新目标收益保本混合基金于11月2日~27日在各大银行、券商等渠道发售,募集上限为30亿元。该基金管理费为1.2%/年,托管费为0.2%/年,最高认购费为1.2%,最高赎回费为1.5%(大于730日免收赎回费);综合成本为4.1%~1.5%(根据申购金额和持有到期而定).

值得一提的是,该基金为国泰目标收益保本基金的升级版,保本期目标收益为20%。国泰目标收益保本于2013年8月成立,2014年12月即触发15%的目标收益,保本期提前结束。国泰基金为最早发行保本基金的公司之一,拥有近11年的保本基金管理经验。今年以来截至10月26日,旗下两只保本基金国泰金鹿保本混合和国泰保本混合基金,分别取得了19.28%和14.98%的回报率,均位居同类基金业绩回报前1/2.

综合来看,两家基金管理人均有不错的历史业绩可供参考,且投资股票比例和规模上限均为40%和30亿元,实力相当。但从成本考虑,新华阿鑫二号保本混合免认购费、赎回周期更短、提前赎回费率更低,比较适合中小投资者参与。但如果资金量大于500万元,则成本影响偏小,两只基金均可考虑配置。